Kaiken takana on infra

GRK:n listautuminen

GRK:n listautumisanti on päättynyt

ja tulos on julkistettu 1. huhtikuuta 2025

Kaupankäynti osakkeilla alkoi Nasdaq pörssilistalla 2. huhtikuuta 2025. GRK sai osakeannista noin 45 miljoonan euron bruttovarat ja yli 2400 uutta osakkeenomistajaa. Kiitos kaikille listautumisantiin osallistuneille!

Yleisöannin merkintäaika

21.3.–28.3.2025

Merkintähinta / osake

10,12 €

Toimitusjohtaja Juha Toimela

GRK on johtava infrarakentamisen yhtiö. Aiomme jatkaa kannattavan kasvun tiellä, ja pörssilistautumisen tavoitteena on strategiamme nopeampi toteuttaminen ja markkina-asemamme vahvistaminen Suomessa, Ruotsissa ja Virossa.

Infrarakentamisen markkina on vakaa ja markkinoilta löytyy vahvoja kasvun mahdollisuuksia, joihin aiomme tarttua jokaisessa toimintamaassamme. GRK:n toimintatapa perustuu yrittäjähenkisyyteen, kumppanuuslähtöiseen asenteeseen ja henkilöstön korkeaan ammattitaitoon, joiden avulla hyödynnämme kasvun mahdollisuudet tehokkaasti.

Olemme tyytyväisiä siihen, että monet institutionaaliset sijoittavat ovat päättäneet lähteä ankkurisijoittajiksi. Toivotan myös kaikki uudet osakkeenomistajat mukaan yhteiselle kannattavan kasvun tielle!

Haastattelu – inderesTV

Katso toimitusjohtaja Juha Toimelan haastattelu

Inderes TOAST

Yhtiötilaisuus

GRK yhtiötilaisuus pidettiin 24. maaliskuuta. Katso tallenne tilaisuudesta:

Tietoa GRK:sta

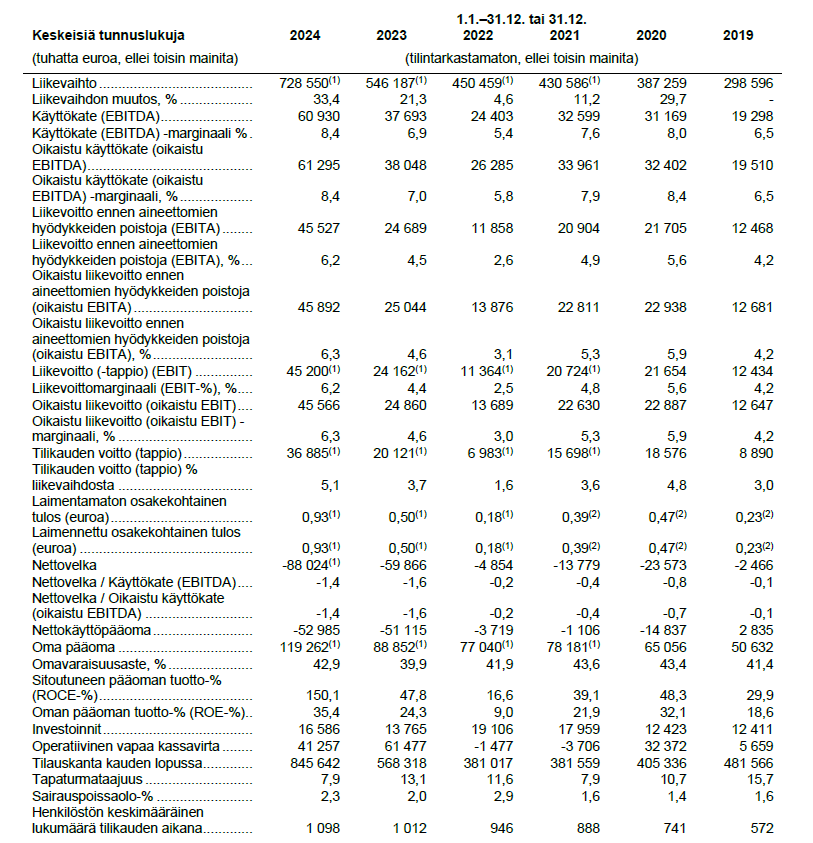

GRK suunnittelee, korjaa ja rakentaa teitä, väyliä, raiteita ja siltoja, jotta arki sujuu, ihmiset kohtaavat ja syntyy kestävämpi tulevaisuus. GRK:n osaamista on myös ympäristöteknologia. Toimimme Suomessa, Ruotsissa ja Virossa ja vuonna 2024 GRK:ssa työskenteli keskimäärin 1100 ammattilaista, yhtiön liikevaihto oli 728,6 miljoonaa euroa ja oikaistu liikevoitto oli 45,6 miljoonaa euroa.

GRK:n ydinosaamiseen kuuluvat monipuolisten infrarakennushankkeiden toteutus, suurten ja pienten hankkeiden projektinjohto sekä laaja-alainen rataosaaminen. GRK tarjoaa palvelut suunnittelusta rakentamiseen ja kunnossapitoon.

Toteutuneita päivämääriä

| 21.3.2025 | Yleisö- ja instituutioannin merkintäaika alkaa |

| 27.3.2025 | Yleisöannin merkintäaika voidaan keskeyttää aikaisintaan |

| 28.3.2025 | Yleisöannin merkintäaika päättyy |

| 1.4.2025 | Listautumisannin tulos tiedotetaan |

| 2.4.2025 (arviolta) | Tarjottavien osakkeiden kirjaaminen arvo-osuustileille alkaa |

| 2.4.2025 (arviolta) | Osakkeiden kaupankäynnin Helsingin Pörssin prelistalla odotetaan alkavan |

| 4.4.2025 (arviolta) | Osakkeiden kaupankäynnin Helsingin Pörssin pörssilistalla odotetaan alkavan |

Materiaalit

Tiedotteet

GRK Infra Oyj: Vakauttamistoimenpiteitä suoritettu

GRK Infra Oyj | Muut pörssin sääntöjen nojalla julkistettavat tiedot | 10.4.2025 klo 14.00

EI JULKAISTAVAKSI TAI LEVITETTÄVÄKSI, KOKONAAN TAI OSITTAIN, SUORAAN TAI VÄLILLISESTI YHDYSVALLOISSA, AUSTRALIASSA, KANADASSA, HONGKONGISSA, JAPANISSA, UUDESSA-SEELANNISSA, ETELÄ-AFRIKASSA TAI SINGAPORESSA TAI MISSÄÄN MUUSSA MAASSA, JOSSA JULKAISEMINEN TAI LEVITTÄMINEN OLISI LAINVASTAISTA.

GRK Infra Oyj: Vakauttamistoimenpiteitä suoritettu

Viitaten GRK Infra Oyj:n (”GRK”) 20.3.2025 päivättyyn esitteeseen ja GRK:n 1.4.2025 julkistamaan GRK:n listautumisannin (”Listautumisanti”) lopputulosta koskevaan pörssitiedotteeseen, GRK on vastaanottanut tiedon, että Listautumisannissa vakauttamisjärjestäjänä toimiva Nordea Bank Oyj (”Nordea”) on suorittanut vakauttamistoimenpiteitä 2.4.2025 ja 9.4.2025 välisenä aikana.

Nordea (yhteyshenkilö: Esa Hanttu, puh: 09 5300 6781) on ilmoittanut suorittaneensa vakauttamistoimenpiteitä (markkinoiden väärinkäyttöasetuksen (EU) N:o 596/2014 artiklan 5(4) mukaisesti) Nasdaq Helsinki Oy:ssä (”Nasdaq Helsinki”) alla olevan mukaisesti.

| Vakauttamistiedot | |

| Liikkeeseenlaskija | GRK Infra Oyj |

| Arvopaperit | Liikkeeseenlaskijan osakkeet (ISIN: FI4000517966) |

| Listautumisannin koko | 11 195 294 osaketta (mukaan lukien 1 460 255 lisäosakkeen lisäosakeoptio) |

| Merkintähinta | 10,12 euroa osakkeelta |

| Kaupankäyntitunnus | GRK |

| Vakauttamisjärjestäjä | Nordea Bank Oyj |

| Vakauttamistoimenpiteet | ||||||

| Päivämäärä | Hinta (alin) | Hinta (ylin) | Hinta (painotettu keskiarvo) | Määrä | Valuutta | Markkina |

| 2.4.2025 | 10,00 | 10,12 | 10,11 | 900 000 | EUR | Nasdaq Helsinki |

| 3.4.2025 | 9,31 | 9,89 | 9,74 | 46 156 | EUR | Nasdaq Helsinki |

| 4.4.2025 | 9,45 | 9,66 | 9,59 | 18 620 | EUR | Nasdaq Helsinki |

| 7.4.2025 | 9,05 | 9,40 | 9,29 | 18 000 | EUR | Nasdaq Helsinki |

| 8.4.2025 | 9,47 | 9,47 | 9,47 | 3 000 | EUR | Nasdaq Helsinki |

| 9.4.2025 | 9,20 | 9,30 | 9,29 | 5 830 | EUR | Nasdaq Helsinki |

Lisätietoja antaa

Juha Toimela, toimitusjohtaja, puh. +358 40 594 5473

Markku Puolanne, talous- ja rahoitusjohtaja, puh. +358 40 069 4114

Tietoa GRK:sta

GRK suunnittelee, korjaa ja rakentaa teitä, väyliä, raiteita ja siltoja, jotta arki sujuu, ihmiset kohtaavat ja syntyy kestävämpi tulevaisuus. GRK:n osaamista on myös ympäristöteknologia. Toimimme Suomessa, Ruotsissa ja Virossa noin 1 100 ammattilaisen voimin. GRK:n ydinosaamiseen kuuluvat monipuolisten infrarakennushankkeiden toteutus, suurten ja pienten hankkeiden projektinjohto sekä laaja-alainen rataosaaminen. GRK tarjoaa palvelut suunnittelusta rakentamiseen ja kunnossapitoon.

Asiakkaitamme ovat valtionhallinto, kunnat ja kaupungit sekä yksityinen sektori. GRK toimii useissa projekteissa yhteistyössä infra-alan muiden yritysten kanssa.

GRK-konserniin kuuluvat emoyhtiö GRK Infra Oyj:n lisäksi maayhtiöt jokaisessa toimintamaassa: Suomessa GRK Suomi Oy, Virossa GRK Eesti AS ja Ruotsissa GRK Sverige AB. Emoyhtiö GRK Infra Oyj vastaa konsernin hallinnosta ja rahoituksesta. Tytäryhtiöt GRK Suomi Oy, GRK Eesti AS ja GRK Sverige AB harjoittavat konsernin operatiivista toimintaa.

TÄRKEÄ HUOMAUTUS

Tätä tiedotetta tai tässä esitettyjä tietoja ei ole tarkoitettu julkaistavaksi tai levitettäväksi, kokonaan tai osittain, suoraan tai välillisesti, Yhdysvaltoihin, Australiaan, Kanadaan, Hongkongiin, Japaniin, Uuteen-Seelantiin, Etelä-Afrikkaan tai Singaporeen tai muuhun maahan, jossa julkaiseminen tai levittäminen olisi lainvastaista. Tiedotteen sisältämä tieto ei muodosta tarjousta arvopapereiden myymiseksi Yhdysvalloissa, eikä GRK Infra Oyj:n (”Yhtiö”) arvopapereita saa tarjota tai myydä Yhdysvalloissa, ellei niitä ole rekisteröity Yhdysvaltain vuoden 1933 arvopaperilain (muutoksineen) ja sen nojalla annettujen säännösten ja määräysten mukaisesti tai ellei rekisteröintivelvollisuudesta ole poikkeusta. Yhtiön tarkoituksena ei ole rekisteröidä mitään osaa arvopapereita koskevasta tarjouksesta Yhdysvalloissa eikä tarjota arvopapereita yleisölle Yhdysvalloissa.

Arvopapereiden liikkeeseen laskemiselle, tarjoamiselle, käyttämiselle ja/tai myymiselle on asetettu erityisiä oikeudellisia tai lainsäädännöllisiä rajoituksia tietyissä valtioissa. Yhtiö, Nordea Bank Oyj tai Carnegie Investment Bank AB, Suomen sivukonttori eivät ole vastuussa, jos tällaisia rajoituksia rikotaan.

Tiedotteen sisältämä tieto ei muodosta tarjousta myydä tai tarjouspyyntöä hankkia tiedotteessa mainittuja arvopapereita, eikä arvopapereita myydä tai tarjota alueilla, joilla kyseisten arvopapereiden tarjoaminen, hankinta tai myynti olisi lainvastaista ennen niiden rekisteröintiä taikka rekisteröintivelvollisuutta koskevan poikkeuksen tai muun kyseisten alueiden arvopaperilakien mukaisen hyväksynnän saamista. Sijoittajien ei tule hyväksyä tämän tiedotteen tarkoittamia arvopapereita koskevaa tarjousta tai hankkia tämän tiedotteen tarkoittamia arvopapereita, elleivät he tee sitä Yhtiön julkaisemaan esitteeseen sisältyviin tietoihin perustuen.

Yhtiö ei ole antanut valtuutusta arvopapereiden tarjoamiseen yleisölle Yhdistyneessä kuningaskunnassa tai missään muussa Euroopan talousalueen jäsenvaltiossa kuin Suomessa. Lukuun ottamatta Suomea, missään Euroopan talousalueen jäsenvaltiossa, joissa sovelletaan Esiteasetusta (kukin ”Relevantti Jäsenvaltio”), ei ole tehty eikä tulla tekemään mitään toimenpiteitä arvopapereiden tarjoamiseksi yleisölle siten, että se edellyttäisi esitteen julkaisemista Relevantissa Jäsenvaltiossa. Tämän seurauksena arvopapereita voidaan tarjota Relevanteissa Jäsenvaltioissa ainoastaan (a) Esiteasetuksessa määritellyille kokeneiden sijoittajien edellytykset täyttäville oikeushenkilöille tai (b) missä tahansa muussa Esiteasetuksen 1(4) artiklan mukaisessa tilanteessa. Tässä kappaleessa ilmaisu ”tarjota arvopapereita yleisölle” tarkoittaa missä tahansa muodossa ja minkä tahansa kanavan kautta henkilöille suunnattua viestintää, jossa annetaan riittävät tiedot tarjouksen ehdoista sekä tarjottavista arvopapereista, jotta sijoittaja voi tehdä päätöksen näiden arvopapereiden ostamisesta tai merkitsemisestä. Ilmaisu ”Esiteasetus” tarkoittaa Euroopan parlamentin ja neuvoston asetusta (EU) 2017/1129, muutoksineen.

Tässä esitetyt tiedot on suunnattu ainoastaan henkilöille, jotka ovat Yhdistyneen kuningaskunnan ulkopuolella tai henkilöille, jotka ovat Esiteasetuksen mukaisia kokeneita sijoittajia, siten kuin asetus muodostaa osan kansallista oikeutta säädöksen European Union (Withdrawal) Act 2018 nojalla, ja ovat myös (i) Yhdistyneen Kuningaskunnan vuoden 2000 rahoituspalvelu- ja markkinalain (Financial Services and Markets Act) (Financial Promotion) vuoden 2005 määräyksen (Order 2005) (”Määräys”) 19(5) artiklan mukaisia sijoitusalan ammattilaisia tai (ii) oikeushenkilöitä, joilla on korkea varallisuusasema (high net worth entities), taikka muita henkilöitä, joille tämä tiedote voidaan laillisesti kommunikoida Määräyksen 49(2) artiklan mukaisesti (kaikki edellä mainitut henkilöt yhdessä, ”Relevantit Henkilöt”).

Kaikki tähän tiedotteeseen liittyvä sijoitustoiminta on ainoastaan Relevanttien Henkilöiden saatavilla ja siihen ryhdytään ainoastaan Relevanttien Henkilöiden kanssa. Kenenkään, joka ei ole Relevantti Henkilö, ei tule toimia tämän asiakirjan tai sen sisällön perusteella eikä luottaa tähän tiedotteeseen tai sen sisältöön.

Suunnitellun listautumisannin ehdot ja ohjeet sisällytetään kokonaisuudessaan esitteeseen, jonka Yhtiö laatii suunnitellun listautumisannin yhteydessä. Suomenkielinen esite tullaan julkaisemaan Yhtiön verkkosivuilla osoitteessa grk.fi/listautuminen.

Sijoittajaa kehotetaan lukemaan esite ennen sijoituspäätöksen tekemistä ymmärtääkseen täysin arvopapereihin sijoittamista koskevaan päätökseen liittyvät mahdolliset riskit ja edut. Finanssivalvonnan tekemää esitteen hyväksymistä ei tule pitää tarjottavien arvopapereiden hyväksyntänä.

Pääjärjestäjät toimivat yksinomaan Yhtiön ja osakkeitaan myyvien osakkeenomistajien puolesta, eivätkä kenenkään muun tahon puolesta Listautumisannin yhteydessä. Ne eivät pidä ketään muuta henkilöä asiakkaanaan Listautumisannin yhteydessä, eivätkä ne ole vastuussa asiakkailleen tarjoaman asiakassuojan järjestämisestä tai neuvojen antamisesta kenellekään muulle henkilölle koskien Listautumisantia, tämän tiedotteen sisältöä tai mitään transaktiota, järjestelyä tai muuta seikkaa, johon tässä tiedotteessa viitataan.

Yhtiö on laatinut tämän tiedotteen ja on siitä yksin vastuussa. Kukaan Pääjärjestäjistä tai kukaan niiden hallituksen jäsenistä, johtajista, toimihenkilöistä, työntekijöistä, neuvonantajista tai edustajista ei ota mitään vastuuta eikä anna mitään vakuutusta, suoraan tai epäsuorasti, tähän tiedotteeseen sisältyvien tietojen tai muiden Yhtiötä tai sen tytäryhtiöitä ja osakkuusyhtiöitä koskevien tietojen, täydellisyydestä, tarkkuudesta tai todenperäisyydestä (tai tietojen poisjättämisestä tästä tiedotteesta) riippumatta siitä, onko tieto kirjallisessa, suullisessa tai sähköisessä muodossa ja riippumatta siitä, miten tieto on lähetetty tai asetettu saataville, eikä minkäänlaisesta vahingosta, joka on syntynyt tämän tiedotteen tai sen sisällön käyttämisestä tai muutoin tästä tiedotteesta johtuen.

TULEVAISUUTEEN SUUNTAUTUVAT LAUSUNNOT

Tietyt tämän tiedotteen lausunnot ovat ”tulevaisuuteen suuntautuvia lausuntoja”. Tulevaisuuteen suuntautuviin lausuntoihin sisältyvät lausunnot suunnitelmista, oletuksista, arvioista, päämääristä, tavoitteista, pyrkimyksistä, strategioista, tulevista tapahtumista, tulevista tuloista tai suorituksista, pääomamenoista, rahoitustarpeista, suunnitelmista tai aikomuksista, jotka liittyvät yrityskauppoihin, Yhtiön kilpailuun liittyviin vahvuuksiin ja heikkouksiin, rahoitukseen liittyviin suunnitelmiin tai tavoitteisiin, tuleviin toimintoihin ja kehitykseen, sen liiketoimintastrategiaan ja odotettavissa oleviin trendeihin toimialan poliittisessa ja oikeudellisessa ympäristössä, jossa se toimii, sekä muut tiedot, jotka eivät ole historiallisia tietoja. Joissakin tapauksissa ne voidaan tunnistaa tulevaisuuteen suuntautuvan terminologian käytöstä, mukaan lukien termit ”uskoo”, ”aikoo”, ”saattaa”, ”tahtoo” tai ”pitäisi” tai kussakin tapauksessa niiden kieltomuodot tai vastaavan terminologian muunnelmat.

Tämän tiedotteen tulevaisuuteen suuntautuvat lausunnot perustuvat oletuksiin. Tulevaisuuteen suuntautuviin lausuntoihin liittyy luonnostaan riskejä, epävarmuustekijöitä ja oletuksia, sekä yleisiä että erityisiä, ja on olemassa riski, että ennusteita, ennakkoarvioita, arvioita, suunnitelmia ja muita tulevaisuuteen suuntautuvia lausuntoja ei saavuteta. Ottaen huomioon nämä riskit, epävarmuustekijät ja oletukset, sinua kehotetaan olemaan nojautumatta liiallisesti tällaisiin tulevaisuuteen suuntautuviin lausuntoihin. Kaikki tähän tiedotteeseen sisältyvät tulevaisuuteen suuntautuvat lausunnot on kirjoitettu tiedotteen julkaisupäivän mukaisten tietojen valossa. Yhtiö ei aio, eikä omaksu velvollisuutta, päivittää tai korjata mitään tiedotteeseen sisältyviä tulevaisuuteen suuntautuvia lausuntoja.

TIETOA JAKELIJOILLE

Johtuen yksinomaan tuotevalvontavaatimuksista, jotka sisältyvät: (a) rahoitusvälineiden markkinoista annetun EU-direktiiviin 2014/65/EU, muutoksineen (”MiFID II”); (b) komission delegoidun direktiivin (EU) 2017/593, joka täydentää MiFID II:ta, 9 ja 10 artikloihin; ja (c) paikallisiin implementointitoimenpiteisiin (yhdessä ”MiFID II Tuotevalvontavaatimukset”), sekä kiistäen kaiken vastuun, joka ”valmistajalla” (MiFID II Tuotevalvontavaatimuksista johtuen) voi muutoin asiaa koskien olla, riippumatta siitä, perustuuko vastuu rikkomukseen, sopimukseen vai muuhun, osakkeet ovat olleet tuotehyväksyntämenettelyn kohteena, jonka mukaan osakkeet: (i) täyttävät loppuasiakkaiden kohdemarkkinavaatimukset yksityissijoittajille sekä sijoittajille, jotka määritellään ammattimaisiksi asiakkaiksi ja hyväksyttäviksi vastapuoliksi, kuten määritelty MiFID II:ssa; ja (ii) soveltuvat tarjottavaksi kaikkien MiFID II:ssa sallittujen jakelukanavien kautta (”Kohdemarkkina-arviointi”). Kohdemarkkina-arvioinnista riippumatta jakelijoiden tulisi huomioida että: osakkeiden hinta voi laskea ja sijoittajat saattavat menettää osan tai kaiken sijoituksestaan; osakkeet eivät tarjoa mitään taattua tuloa tai pääomasuojaa; ja sijoitus osakkeisiin on sopiva vain sijoittajille, jotka eivät tarvitse taattua tuloa tai pääomasuojaa, jotka (joko yksin tai yhdessä asianmukaisen sijoitusneuvojan tai muun neuvonantajan kanssa) ovat kykeneviä arvioimaan kyseessä olevan sijoituksen edut ja riskit ja joilla on riittävät resurssit kantaakseen siitä mahdollisesti koituvat tappiot. Kohdemarkkina-arviointi ei rajoita tai vaikuta mihinkään sopimukseen, lakiin tai sääntelyyn perustuviin myyntirajoituksiin liittyen mihinkään osakkeita koskevaan tarjoukseen.

Epäselvyyksien välttämiseksi, Kohdemarkkina-arviointi ei ole: (a) sopivuuden tai asianmukaisuuden arviointi MiFID II:n tarkoittamalla tavalla; tai (b) kenellekään sijoittajalle tai sijoittajaryhmälle suositus sijoittaa, tai ostaa tai tehdä mitään muita osakkeisiin liittyviä toimenpiteitä.

Kukin jakelija on vastuussa oman kohdemarkkina-arviointinsa tekemisestä osakkeita koskien sekä asianmukaisten jakelukanavien määrittämisestä.

GRK Infra Oyj:n suurimmat osakkeenomistajat listautumisannin jälkeen

GRK Infra Oyj | Suurimmat osakkeenomistajat – tiedote | 7.4.2025 klo 15.00

EI JULKAISTAVAKSI TAI LEVITETTÄVÄKSI, KOKONAAN TAI OSITTAIN, SUORAAN TAI VÄLILLISESTI YHDYSVALLOISSA, AUSTRALIASSA, KANADASSA, HONGKONGISSA, JAPANISSA, UUDESSA-SEELANNISSA, ETELÄ-AFRIKASSA TAI SINGAPORESSA TAI MISSÄÄN MUUSSA MAASSA, JOSSA JULKAISEMINEN TAI LEVITTÄMINEN OLISI LAINVASTAISTA.

GRK Infra Oyj:n suurimmat osakkeenomistajat listautumisannin jälkeen

Seuraavassa taulukossa on esitetty GRK Infra Oyj:n (”GRK” tai ”Yhtiö”) suurimmat osakkeenomistajat, jotka omistivat viisi tai yli viisi prosenttia GRK:n osakkeista listautumisannin jälkeen 7.4.2025.

| Osakkeenomistaja | Osakkeiden lukumäärä | Prosenttia kaikista osakkeista | Prosenttia äänistä |

| Keijo Haavikko | 4 171 951 | 9,41 % | 9,93 % |

| Keskinäinen Eläkevakuutusyhtiö Ilmarinen | 2 831 050 | 6,39 % | 6,74 % |

| Suomen Teollisuussijoitus Oy | 2 831 050 | 6,39 % | 6,74 % |

Lisäksi GRK:n hallussa on 2 312 092 omaa osaketta, jotka eivät tuota äänioikeutta yhtiökokouksessa.

Lisätietoja antaa

Juha Toimela, toimitusjohtaja, puh. +358 40 594 5473

Markku Puolanne, talous- ja rahoitusjohtaja, puh. +358 40 069 4114

Tietoa GRK:sta

GRK suunnittelee, korjaa ja rakentaa teitä, väyliä, raiteita ja siltoja, jotta arki sujuu, ihmiset kohtaavat ja syntyy kestävämpi tulevaisuus. GRK:n osaamista on myös ympäristöteknologia. Toimimme Suomessa, Ruotsissa ja Virossa noin 1 100 ammattilaisen voimin. GRK:n ydinosaamiseen kuuluvat monipuolisten infrarakennushankkeiden toteutus, suurten ja pienten hankkeiden projektinjohto sekä laaja-alainen rataosaaminen. GRK tarjoaa palvelut suunnittelusta rakentamiseen ja kunnossapitoon.

Asiakkaitamme ovat valtionhallinto, kunnat ja kaupungit sekä yksityinen sektori. GRK toimii useissa projekteissa yhteistyössä infra-alan muiden yritysten kanssa.

GRK-konserniin kuuluvat emoyhtiö GRK Infra Oyj:n lisäksi maayhtiöt jokaisessa toimintamaassa: Suomessa GRK Suomi Oy, Virossa GRK Eesti AS ja Ruotsissa GRK Sverige AB. Emoyhtiö GRK Infra Oyj vastaa konsernin hallinnosta ja rahoituksesta. Tytäryhtiöt GRK Suomi Oy, GRK Eesti AS ja GRK Sverige AB harjoittavat konsernin operatiivista toimintaa.

TÄRKEÄ HUOMAUTUS

Tätä tiedotetta tai tässä esitettyjä tietoja ei ole tarkoitettu julkaistavaksi tai levitettäväksi, kokonaan tai osittain, suoraan tai välillisesti, Yhdysvaltoihin, Australiaan, Kanadaan, Hongkongiin, Japaniin, Uuteen-Seelantiin, Etelä-Afrikkaan tai Singaporeen tai muuhun maahan, jossa julkaiseminen tai levittäminen olisi lainvastaista. Tiedotteen sisältämä tieto ei muodosta tarjousta arvopapereiden myymiseksi Yhdysvalloissa, eikä GRK Infra Oyj:n (”Yhtiö”) arvopapereita saa tarjota tai myydä Yhdysvalloissa, ellei niitä ole rekisteröity Yhdysvaltain vuoden 1933 arvopaperilain (muutoksineen) ja sen nojalla annettujen säännösten ja määräysten mukaisesti tai ellei rekisteröintivelvollisuudesta ole poikkeusta. Yhtiön tarkoituksena ei ole rekisteröidä mitään osaa arvopapereita koskevasta tarjouksesta Yhdysvalloissa eikä tarjota arvopapereita yleisölle Yhdysvalloissa.

Arvopapereiden liikkeeseen laskemiselle, tarjoamiselle, käyttämiselle ja/tai myymiselle on asetettu erityisiä oikeudellisia tai lainsäädännöllisiä rajoituksia tietyissä valtioissa. Yhtiö, Nordea Bank Oyj tai Carnegie Investment Bank AB, Suomen sivukonttori eivät ole vastuussa, jos tällaisia rajoituksia rikotaan.

Tiedotteen sisältämä tieto ei muodosta tarjousta myydä tai tarjouspyyntöä hankkia tiedotteessa mainittuja arvopapereita, eikä arvopapereita myydä tai tarjota alueilla, joilla kyseisten arvopapereiden tarjoaminen, hankinta tai myynti olisi lainvastaista ennen niiden rekisteröintiä taikka rekisteröintivelvollisuutta koskevan poikkeuksen tai muun kyseisten alueiden arvopaperilakien mukaisen hyväksynnän saamista. Sijoittajien ei tule hyväksyä tämän tiedotteen tarkoittamia arvopapereita koskevaa tarjousta tai hankkia tämän tiedotteen tarkoittamia arvopapereita, elleivät he tee sitä Yhtiön julkaisemaan esitteeseen sisältyviin tietoihin perustuen.

Yhtiö ei ole antanut valtuutusta arvopapereiden tarjoamiseen yleisölle Yhdistyneessä kuningaskunnassa tai missään muussa Euroopan talousalueen jäsenvaltiossa kuin Suomessa. Lukuun ottamatta Suomea, missään Euroopan talousalueen jäsenvaltiossa, joissa sovelletaan Esiteasetusta (kukin ”Relevantti Jäsenvaltio”), ei ole tehty eikä tulla tekemään mitään toimenpiteitä arvopapereiden tarjoamiseksi yleisölle siten, että se edellyttäisi esitteen julkaisemista Relevantissa Jäsenvaltiossa. Tämän seurauksena arvopapereita voidaan tarjota Relevanteissa Jäsenvaltioissa ainoastaan (a) Esiteasetuksessa määritellyille kokeneiden sijoittajien edellytykset täyttäville oikeushenkilöille tai (b) missä tahansa muussa Esiteasetuksen 1(4) artiklan mukaisessa tilanteessa. Tässä kappaleessa ilmaisu ”tarjota arvopapereita yleisölle” tarkoittaa missä tahansa muodossa ja minkä tahansa kanavan kautta henkilöille suunnattua viestintää, jossa annetaan riittävät tiedot tarjouksen ehdoista sekä tarjottavista arvopapereista, jotta sijoittaja voi tehdä päätöksen näiden arvopapereiden ostamisesta tai merkitsemisestä. Ilmaisu ”Esiteasetus” tarkoittaa Euroopan parlamentin ja neuvoston asetusta (EU) 2017/1129, muutoksineen.

Tässä esitetyt tiedot on suunnattu ainoastaan henkilöille, jotka ovat Yhdistyneen kuningaskunnan ulkopuolella tai henkilöille, jotka ovat Esiteasetuksen mukaisia kokeneita sijoittajia, siten kuin asetus muodostaa osan kansallista oikeutta säädöksen European Union (Withdrawal) Act 2018 nojalla, ja ovat myös (i) Yhdistyneen Kuningaskunnan vuoden 2000 rahoituspalvelu- ja markkinalain (Financial Services and Markets Act) (Financial Promotion) vuoden 2005 määräyksen (Order 2005) (”Määräys”) 19(5) artiklan mukaisia sijoitusalan ammattilaisia tai (ii) oikeushenkilöitä, joilla on korkea varallisuusasema (high net worth entities), taikka muita henkilöitä, joille tämä tiedote voidaan laillisesti kommunikoida Määräyksen 49(2) artiklan mukaisesti (kaikki edellä mainitut henkilöt yhdessä, ”Relevantit Henkilöt”).

Kaikki tähän tiedotteeseen liittyvä sijoitustoiminta on ainoastaan Relevanttien Henkilöiden saatavilla ja siihen ryhdytään ainoastaan Relevanttien Henkilöiden kanssa. Kenenkään, joka ei ole Relevantti Henkilö, ei tule toimia tämän asiakirjan tai sen sisällön perusteella eikä luottaa tähän tiedotteeseen tai sen sisältöön.

Suunnitellun listautumisannin ehdot ja ohjeet sisällytetään kokonaisuudessaan esitteeseen, jonka Yhtiö laatii suunnitellun listautumisannin yhteydessä. Suomenkielinen esite tullaan julkaisemaan Yhtiön verkkosivuilla osoitteessa grk.fi/listautuminen.

Sijoittajaa kehotetaan lukemaan esite ennen sijoituspäätöksen tekemistä ymmärtääkseen täysin arvopapereihin sijoittamista koskevaan päätökseen liittyvät mahdolliset riskit ja edut. Finanssivalvonnan tekemää esitteen hyväksymistä ei tule pitää tarjottavien arvopapereiden hyväksyntänä.

Pääjärjestäjät toimivat yksinomaan Yhtiön ja osakkeitaan myyvien osakkeenomistajien puolesta, eivätkä kenenkään muun tahon puolesta Listautumisannin yhteydessä. Ne eivät pidä ketään muuta henkilöä asiakkaanaan Listautumisannin yhteydessä, eivätkä ne ole vastuussa asiakkailleen tarjoaman asiakassuojan järjestämisestä tai neuvojen antamisesta kenellekään muulle henkilölle koskien Listautumisantia, tämän tiedotteen sisältöä tai mitään transaktiota, järjestelyä tai muuta seikkaa, johon tässä tiedotteessa viitataan.

Yhtiö on laatinut tämän tiedotteen ja on siitä yksin vastuussa. Kukaan Pääjärjestäjistä tai kukaan niiden hallituksen jäsenistä, johtajista, toimihenkilöistä, työntekijöistä, neuvonantajista tai edustajista ei ota mitään vastuuta eikä anna mitään vakuutusta, suoraan tai epäsuorasti, tähän tiedotteeseen sisältyvien tietojen tai muiden Yhtiötä tai sen tytäryhtiöitä ja osakkuusyhtiöitä koskevien tietojen, täydellisyydestä, tarkkuudesta tai todenperäisyydestä (tai tietojen poisjättämisestä tästä tiedotteesta) riippumatta siitä, onko tieto kirjallisessa, suullisessa tai sähköisessä muodossa ja riippumatta siitä, miten tieto on lähetetty tai asetettu saataville, eikä minkäänlaisesta vahingosta, joka on syntynyt tämän tiedotteen tai sen sisällön käyttämisestä tai muutoin tästä tiedotteesta johtuen.

TULEVAISUUTEEN SUUNTAUTUVAT LAUSUNNOT

Tietyt tämän tiedotteen lausunnot ovat ”tulevaisuuteen suuntautuvia lausuntoja”. Tulevaisuuteen suuntautuviin lausuntoihin sisältyvät lausunnot suunnitelmista, oletuksista, arvioista, päämääristä, tavoitteista, pyrkimyksistä, strategioista, tulevista tapahtumista, tulevista tuloista tai suorituksista, pääomamenoista, rahoitustarpeista, suunnitelmista tai aikomuksista, jotka liittyvät yrityskauppoihin, Yhtiön kilpailuun liittyviin vahvuuksiin ja heikkouksiin, rahoitukseen liittyviin suunnitelmiin tai tavoitteisiin, tuleviin toimintoihin ja kehitykseen, sen liiketoimintastrategiaan ja odotettavissa oleviin trendeihin toimialan poliittisessa ja oikeudellisessa ympäristössä, jossa se toimii, sekä muut tiedot, jotka eivät ole historiallisia tietoja. Joissakin tapauksissa ne voidaan tunnistaa tulevaisuuteen suuntautuvan terminologian käytöstä, mukaan lukien termit ”uskoo”, ”aikoo”, ”saattaa”, ”tahtoo” tai ”pitäisi” tai kussakin tapauksessa niiden kieltomuodot tai vastaavan terminologian muunnelmat.

Tämän tiedotteen tulevaisuuteen suuntautuvat lausunnot perustuvat oletuksiin. Tulevaisuuteen suuntautuviin lausuntoihin liittyy luonnostaan riskejä, epävarmuustekijöitä ja oletuksia, sekä yleisiä että erityisiä, ja on olemassa riski, että ennusteita, ennakkoarvioita, arvioita, suunnitelmia ja muita tulevaisuuteen suuntautuvia lausuntoja ei saavuteta. Ottaen huomioon nämä riskit, epävarmuustekijät ja oletukset, sinua kehotetaan olemaan nojautumatta liiallisesti tällaisiin tulevaisuuteen suuntautuviin lausuntoihin. Kaikki tähän tiedotteeseen sisältyvät tulevaisuuteen suuntautuvat lausunnot on kirjoitettu tiedotteen julkaisupäivän mukaisten tietojen valossa. Yhtiö ei aio, eikä omaksu velvollisuutta, päivittää tai korjata mitään tiedotteeseen sisältyviä tulevaisuuteen suuntautuvia lausuntoja.

TIETOA JAKELIJOILLE

Johtuen yksinomaan tuotevalvontavaatimuksista, jotka sisältyvät: (a) rahoitusvälineiden markkinoista annetun EU-direktiiviin 2014/65/EU, muutoksineen (”MiFID II”); (b) komission delegoidun direktiivin (EU) 2017/593, joka täydentää MiFID II:ta, 9 ja 10 artikloihin; ja (c) paikallisiin implementointitoimenpiteisiin (yhdessä ”MiFID II Tuotevalvontavaatimukset”), sekä kiistäen kaiken vastuun, joka ”valmistajalla” (MiFID II Tuotevalvontavaatimuksista johtuen) voi muutoin asiaa koskien olla, riippumatta siitä, perustuuko vastuu rikkomukseen, sopimukseen vai muuhun, osakkeet ovat olleet tuotehyväksyntämenettelyn kohteena, jonka mukaan osakkeet: (i) täyttävät loppuasiakkaiden kohdemarkkinavaatimukset yksityissijoittajille sekä sijoittajille, jotka määritellään ammattimaisiksi asiakkaiksi ja hyväksyttäviksi vastapuoliksi, kuten määritelty MiFID II:ssa; ja (ii) soveltuvat tarjottavaksi kaikkien MiFID II:ssa sallittujen jakelukanavien kautta (”Kohdemarkkina-arviointi”). Kohdemarkkina-arvioinnista riippumatta jakelijoiden tulisi huomioida että: osakkeiden hinta voi laskea ja sijoittajat saattavat menettää osan tai kaiken sijoituksestaan; osakkeet eivät tarjoa mitään taattua tuloa tai pääomasuojaa; ja sijoitus osakkeisiin on sopiva vain sijoittajille, jotka eivät tarvitse taattua tuloa tai pääomasuojaa, jotka (joko yksin tai yhdessä asianmukaisen sijoitusneuvojan tai muun neuvonantajan kanssa) ovat kykeneviä arvioimaan kyseessä olevan sijoituksen edut ja riskit ja joilla on riittävät resurssit kantaakseen siitä mahdollisesti koituvat tappiot. Kohdemarkkina-arviointi ei rajoita tai vaikuta mihinkään sopimukseen, lakiin tai sääntelyyn perustuviin myyntirajoituksiin liittyen mihinkään osakkeita koskevaan tarjoukseen.

Epäselvyyksien välttämiseksi, Kohdemarkkina-arviointi ei ole: (a) sopivuuden tai asianmukaisuuden arviointi MiFID II:n tarkoittamalla tavalla; tai (b) kenellekään sijoittajalle tai sijoittajaryhmälle suositus sijoittaa, tai ostaa tai tehdä mitään muita osakkeisiin liittyviä toimenpiteitä.

Kukin jakelija on vastuussa oman kohdemarkkina-arviointinsa tekemisestä osakkeita koskien sekä asianmukaisten jakelukanavien määrittämisestä.

GRK Infra Oyj:n henkilöstöannissa merkityt uudet osakkeet on rekisteröity kaupparekisteriin

GRK Infra Oyj | Osakkeiden kokonaismäärä ja kokonaisäänimäärä | 7.4.2025 klo 14.30

EI JULKAISTAVAKSI TAI LEVITETTÄVÄKSI, KOKONAAN TAI OSITTAIN, SUORAAN TAI VÄLILLISESTI YHDYSVALLOISSA, AUSTRALIASSA, KANADASSA, HONGKONGISSA, JAPANISSA, UUDESSA-SEELANNISSA, ETELÄ-AFRIKASSA TAI SINGAPORESSA TAI MISSÄÄN MUUSSA MAASSA, JOSSA JULKAISEMINEN TAI LEVITTÄMINEN OLISI LAINVASTAISTA.

GRK Infra Oyj:n henkilöstöannissa merkityt uudet osakkeet on rekisteröity kaupparekisteriin

GRK Infra Oyj (”GRK” tai ”Yhtiö”) on aiemmin tiedottamansa mukaisesti toteuttanut listautumisannin, jonka tulos julkaistiin 1.4.2025.

Aiemmin tiedotetusta poiketen Listautumisannin osana toteutetussa henkilöstöannissa merkittiin 147 140 uutta osaketta, jotka on rekisteröity Patentti- ja rekisterihallituksen ylläpitämään kaupparekisteriin tänään 7.4.2025. Uusien osakkeiden rekisteröinnin seurauksena GRK:n liikkeeseen laskemien osakkeiden kokonaislukumäärä on 44 312 266, joista 2 312 092 osaketta on GRK:n hallussa.

Uudet osakkeet tuottavat samat oikeudet kuin muut GRK:n osakkeet, kun ne ovat tulleet kirjatuksi sijoittajien arvo-osuustileille arviolta 8.4.2025.

Lisätietoja antaa

Juha Toimela, toimitusjohtaja, puh. +358 40 594 5473

Markku Puolanne, talous- ja rahoitusjohtaja, puh. +358 40 069 4114

Tietoa GRK:sta

GRK suunnittelee, korjaa ja rakentaa teitä, väyliä, raiteita ja siltoja, jotta arki sujuu, ihmiset kohtaavat ja syntyy kestävämpi tulevaisuus. GRK:n osaamista on myös ympäristöteknologia. Toimimme Suomessa, Ruotsissa ja Virossa noin 1 100 ammattilaisen voimin. GRK:n ydinosaamiseen kuuluvat monipuolisten infrarakennushankkeiden toteutus, suurten ja pienten hankkeiden projektinjohto sekä laaja-alainen rataosaaminen. GRK tarjoaa palvelut suunnittelusta rakentamiseen ja kunnossapitoon.

Asiakkaitamme ovat valtionhallinto, kunnat ja kaupungit sekä yksityinen sektori. GRK toimii useissa projekteissa yhteistyössä infra-alan muiden yritysten kanssa.

GRK-konserniin kuuluvat emoyhtiö GRK Infra Oyj:n lisäksi maayhtiöt jokaisessa toimintamaassa: Suomessa GRK Suomi Oy, Virossa GRK Eesti AS ja Ruotsissa GRK Sverige AB. Emoyhtiö GRK Infra Oyj vastaa konsernin hallinnosta ja rahoituksesta. Tytäryhtiöt GRK Suomi Oy, GRK Eesti AS ja GRK Sverige AB harjoittavat konsernin operatiivista toimintaa.

TÄRKEÄ HUOMAUTUS

Tätä tiedotetta tai tässä esitettyjä tietoja ei ole tarkoitettu julkaistavaksi tai levitettäväksi, kokonaan tai osittain, suoraan tai välillisesti, Yhdysvaltoihin, Australiaan, Kanadaan, Hongkongiin, Japaniin, Uuteen-Seelantiin, Etelä-Afrikkaan tai Singaporeen tai muuhun maahan, jossa julkaiseminen tai levittäminen olisi lainvastaista. Tiedotteen sisältämä tieto ei muodosta tarjousta arvopapereiden myymiseksi Yhdysvalloissa, eikä GRK Infra Oyj:n (”Yhtiö”) arvopapereita saa tarjota tai myydä Yhdysvalloissa, ellei niitä ole rekisteröity Yhdysvaltain vuoden 1933 arvopaperilain (muutoksineen) ja sen nojalla annettujen säännösten ja määräysten mukaisesti tai ellei rekisteröintivelvollisuudesta ole poikkeusta. Yhtiön tarkoituksena ei ole rekisteröidä mitään osaa arvopapereita koskevasta tarjouksesta Yhdysvalloissa eikä tarjota arvopapereita yleisölle Yhdysvalloissa.

Arvopapereiden liikkeeseen laskemiselle, tarjoamiselle, käyttämiselle ja/tai myymiselle on asetettu erityisiä oikeudellisia tai lainsäädännöllisiä rajoituksia tietyissä valtioissa. Yhtiö, Nordea Bank Oyj tai Carnegie Investment Bank AB, Suomen sivukonttori eivät ole vastuussa, jos tällaisia rajoituksia rikotaan.

Tiedotteen sisältämä tieto ei muodosta tarjousta myydä tai tarjouspyyntöä hankkia tiedotteessa mainittuja arvopapereita, eikä arvopapereita myydä tai tarjota alueilla, joilla kyseisten arvopapereiden tarjoaminen, hankinta tai myynti olisi lainvastaista ennen niiden rekisteröintiä taikka rekisteröintivelvollisuutta koskevan poikkeuksen tai muun kyseisten alueiden arvopaperilakien mukaisen hyväksynnän saamista. Sijoittajien ei tule hyväksyä tämän tiedotteen tarkoittamia arvopapereita koskevaa tarjousta tai hankkia tämän tiedotteen tarkoittamia arvopapereita, elleivät he tee sitä Yhtiön julkaisemaan esitteeseen sisältyviin tietoihin perustuen.

Yhtiö ei ole antanut valtuutusta arvopapereiden tarjoamiseen yleisölle Yhdistyneessä kuningaskunnassa tai missään muussa Euroopan talousalueen jäsenvaltiossa kuin Suomessa. Lukuun ottamatta Suomea, missään Euroopan talousalueen jäsenvaltiossa, joissa sovelletaan Esiteasetusta (kukin ”Relevantti Jäsenvaltio”), ei ole tehty eikä tulla tekemään mitään toimenpiteitä arvopapereiden tarjoamiseksi yleisölle siten, että se edellyttäisi esitteen julkaisemista Relevantissa Jäsenvaltiossa. Tämän seurauksena arvopapereita voidaan tarjota Relevanteissa Jäsenvaltioissa ainoastaan (a) Esiteasetuksessa määritellyille kokeneiden sijoittajien edellytykset täyttäville oikeushenkilöille tai (b) missä tahansa muussa Esiteasetuksen 1(4) artiklan mukaisessa tilanteessa. Tässä kappaleessa ilmaisu ”tarjota arvopapereita yleisölle” tarkoittaa missä tahansa muodossa ja minkä tahansa kanavan kautta henkilöille suunnattua viestintää, jossa annetaan riittävät tiedot tarjouksen ehdoista sekä tarjottavista arvopapereista, jotta sijoittaja voi tehdä päätöksen näiden arvopapereiden ostamisesta tai merkitsemisestä. Ilmaisu ”Esiteasetus” tarkoittaa Euroopan parlamentin ja neuvoston asetusta (EU) 2017/1129, muutoksineen.

Tässä esitetyt tiedot on suunnattu ainoastaan henkilöille, jotka ovat Yhdistyneen kuningaskunnan ulkopuolella tai henkilöille, jotka ovat Esiteasetuksen mukaisia kokeneita sijoittajia, siten kuin asetus muodostaa osan kansallista oikeutta säädöksen European Union (Withdrawal) Act 2018 nojalla, ja ovat myös (i) Yhdistyneen Kuningaskunnan vuoden 2000 rahoituspalvelu- ja markkinalain (Financial Services and Markets Act) (Financial Promotion) vuoden 2005 määräyksen (Order 2005) (”Määräys”) 19(5) artiklan mukaisia sijoitusalan ammattilaisia tai (ii) oikeushenkilöitä, joilla on korkea varallisuusasema (high net worth entities), taikka muita henkilöitä, joille tämä tiedote voidaan laillisesti kommunikoida Määräyksen 49(2) artiklan mukaisesti (kaikki edellä mainitut henkilöt yhdessä, ”Relevantit Henkilöt”).

Kaikki tähän tiedotteeseen liittyvä sijoitustoiminta on ainoastaan Relevanttien Henkilöiden saatavilla ja siihen ryhdytään ainoastaan Relevanttien Henkilöiden kanssa. Kenenkään, joka ei ole Relevantti Henkilö, ei tule toimia tämän asiakirjan tai sen sisällön perusteella eikä luottaa tähän tiedotteeseen tai sen sisältöön.

Suunnitellun listautumisannin ehdot ja ohjeet sisällytetään kokonaisuudessaan esitteeseen, jonka Yhtiö laatii suunnitellun listautumisannin yhteydessä. Suomenkielinen esite tullaan julkaisemaan Yhtiön verkkosivuilla osoitteessa grk.fi/listautuminen.

Sijoittajaa kehotetaan lukemaan esite ennen sijoituspäätöksen tekemistä ymmärtääkseen täysin arvopapereihin sijoittamista koskevaan päätökseen liittyvät mahdolliset riskit ja edut. Finanssivalvonnan tekemää esitteen hyväksymistä ei tule pitää tarjottavien arvopapereiden hyväksyntänä.

Pääjärjestäjät toimivat yksinomaan Yhtiön ja osakkeitaan myyvien osakkeenomistajien puolesta, eivätkä kenenkään muun tahon puolesta Listautumisannin yhteydessä. Ne eivät pidä ketään muuta henkilöä asiakkaanaan Listautumisannin yhteydessä, eivätkä ne ole vastuussa asiakkailleen tarjoaman asiakassuojan järjestämisestä tai neuvojen antamisesta kenellekään muulle henkilölle koskien Listautumisantia, tämän tiedotteen sisältöä tai mitään transaktiota, järjestelyä tai muuta seikkaa, johon tässä tiedotteessa viitataan.

Yhtiö on laatinut tämän tiedotteen ja on siitä yksin vastuussa. Kukaan Pääjärjestäjistä tai kukaan niiden hallituksen jäsenistä, johtajista, toimihenkilöistä, työntekijöistä, neuvonantajista tai edustajista ei ota mitään vastuuta eikä anna mitään vakuutusta, suoraan tai epäsuorasti, tähän tiedotteeseen sisältyvien tietojen tai muiden Yhtiötä tai sen tytäryhtiöitä ja osakkuusyhtiöitä koskevien tietojen, täydellisyydestä, tarkkuudesta tai todenperäisyydestä (tai tietojen poisjättämisestä tästä tiedotteesta) riippumatta siitä, onko tieto kirjallisessa, suullisessa tai sähköisessä muodossa ja riippumatta siitä, miten tieto on lähetetty tai asetettu saataville, eikä minkäänlaisesta vahingosta, joka on syntynyt tämän tiedotteen tai sen sisällön käyttämisestä tai muutoin tästä tiedotteesta johtuen.

TULEVAISUUTEEN SUUNTAUTUVAT LAUSUNNOT

Tietyt tämän tiedotteen lausunnot ovat ”tulevaisuuteen suuntautuvia lausuntoja”. Tulevaisuuteen suuntautuviin lausuntoihin sisältyvät lausunnot suunnitelmista, oletuksista, arvioista, päämääristä, tavoitteista, pyrkimyksistä, strategioista, tulevista tapahtumista, tulevista tuloista tai suorituksista, pääomamenoista, rahoitustarpeista, suunnitelmista tai aikomuksista, jotka liittyvät yrityskauppoihin, Yhtiön kilpailuun liittyviin vahvuuksiin ja heikkouksiin, rahoitukseen liittyviin suunnitelmiin tai tavoitteisiin, tuleviin toimintoihin ja kehitykseen, sen liiketoimintastrategiaan ja odotettavissa oleviin trendeihin toimialan poliittisessa ja oikeudellisessa ympäristössä, jossa se toimii, sekä muut tiedot, jotka eivät ole historiallisia tietoja. Joissakin tapauksissa ne voidaan tunnistaa tulevaisuuteen suuntautuvan terminologian käytöstä, mukaan lukien termit ”uskoo”, ”aikoo”, ”saattaa”, ”tahtoo” tai ”pitäisi” tai kussakin tapauksessa niiden kieltomuodot tai vastaavan terminologian muunnelmat.

Tämän tiedotteen tulevaisuuteen suuntautuvat lausunnot perustuvat oletuksiin. Tulevaisuuteen suuntautuviin lausuntoihin liittyy luonnostaan riskejä, epävarmuustekijöitä ja oletuksia, sekä yleisiä että erityisiä, ja on olemassa riski, että ennusteita, ennakkoarvioita, arvioita, suunnitelmia ja muita tulevaisuuteen suuntautuvia lausuntoja ei saavuteta. Ottaen huomioon nämä riskit, epävarmuustekijät ja oletukset, sinua kehotetaan olemaan nojautumatta liiallisesti tällaisiin tulevaisuuteen suuntautuviin lausuntoihin. Kaikki tähän tiedotteeseen sisältyvät tulevaisuuteen suuntautuvat lausunnot on kirjoitettu tiedotteen julkaisupäivän mukaisten tietojen valossa. Yhtiö ei aio, eikä omaksu velvollisuutta, päivittää tai korjata mitään tiedotteeseen sisältyviä tulevaisuuteen suuntautuvia lausuntoja.

TIETOA JAKELIJOILLE

Johtuen yksinomaan tuotevalvontavaatimuksista, jotka sisältyvät: (a) rahoitusvälineiden markkinoista annetun EU-direktiiviin 2014/65/EU, muutoksineen (”MiFID II”); (b) komission delegoidun direktiivin (EU) 2017/593, joka täydentää MiFID II:ta, 9 ja 10 artikloihin; ja (c) paikallisiin implementointitoimenpiteisiin (yhdessä ”MiFID II Tuotevalvontavaatimukset”), sekä kiistäen kaiken vastuun, joka ”valmistajalla” (MiFID II Tuotevalvontavaatimuksista johtuen) voi muutoin asiaa koskien olla, riippumatta siitä, perustuuko vastuu rikkomukseen, sopimukseen vai muuhun, osakkeet ovat olleet tuotehyväksyntämenettelyn kohteena, jonka mukaan osakkeet: (i) täyttävät loppuasiakkaiden kohdemarkkinavaatimukset yksityissijoittajille sekä sijoittajille, jotka määritellään ammattimaisiksi asiakkaiksi ja hyväksyttäviksi vastapuoliksi, kuten määritelty MiFID II:ssa; ja (ii) soveltuvat tarjottavaksi kaikkien MiFID II:ssa sallittujen jakelukanavien kautta (”Kohdemarkkina-arviointi”). Kohdemarkkina-arvioinnista riippumatta jakelijoiden tulisi huomioida että: osakkeiden hinta voi laskea ja sijoittajat saattavat menettää osan tai kaiken sijoituksestaan; osakkeet eivät tarjoa mitään taattua tuloa tai pääomasuojaa; ja sijoitus osakkeisiin on sopiva vain sijoittajille, jotka eivät tarvitse taattua tuloa tai pääomasuojaa, jotka (joko yksin tai yhdessä asianmukaisen sijoitusneuvojan tai muun neuvonantajan kanssa) ovat kykeneviä arvioimaan kyseessä olevan sijoituksen edut ja riskit ja joilla on riittävät resurssit kantaakseen siitä mahdollisesti koituvat tappiot. Kohdemarkkina-arviointi ei rajoita tai vaikuta mihinkään sopimukseen, lakiin tai sääntelyyn perustuviin myyntirajoituksiin liittyen mihinkään osakkeita koskevaan tarjoukseen.

Epäselvyyksien välttämiseksi, Kohdemarkkina-arviointi ei ole: (a) sopivuuden tai asianmukaisuuden arviointi MiFID II:n tarkoittamalla tavalla; tai (b) kenellekään sijoittajalle tai sijoittajaryhmälle suositus sijoittaa, tai ostaa tai tehdä mitään muita osakkeisiin liittyviä toimenpiteitä.

Kukin jakelija on vastuussa oman kohdemarkkina-arviointinsa tekemisestä osakkeita koskien sekä asianmukaisten jakelukanavien määrittämisestä.

GRK Infra Oyj:n noin 113 miljoonan euron listautumisanti on ylimerkitty ja toteutetaan suunnitellusti

GRK Infra Oyj | Muut pörssin sääntöjen nojalla julkistettavat tiedot | 1.4.2025 klo 12.15

EI JULKAISTAVAKSI TAI LEVITETTÄVÄKSI, KOKONAAN TAI OSITTAIN, SUORAAN TAI VÄLILLISESTI YHDYSVALLOISSA, AUSTRALIASSA, KANADASSA, HONGKONGISSA, JAPANISSA, UUDESSA-SEELANNISSA, ETELÄ-AFRIKASSA TAI SINGAPORESSA TAI MISSÄÄN MUUSSA MAASSA, JOSSA JULKAISEMINEN TAI LEVITTÄMINEN OLISI LAINVASTAISTA.

GRK Infra Oyj:n noin 113 miljoonan euron listautumisanti on ylimerkitty ja toteutetaan suunnitellusti

GRK Infra Oyj (”GRK” tai ”Yhtiö”), yksi johtavista infrarakentamisen toimijoista, julkistaa tänään Listautumisantinsa (määritelty jäljempänä) lopputuloksen. Listautumisannissa kysyntä oli vahvaa sekä suomalaisilta että kansainvälisiltä sijoittajilta ja Listautumisanti ylimerkittiin moninkertaisesti. Kaupankäynti yleisöannissa allokoiduilla Tarjottavilla Osakkeilla (määritelty jäljempänä) alkaa arviolta 2.4.2025.

Listautumisanti lyhyesti

Kaupankäynnin GRK:n Osakkeilla odotetaan alkavan Nasdaq Helsingin prelistalla arviolta 2.4.2025 ja Nasdaq Helsingin pörssilistalla arviolta 4.4.2025 kaupankäyntitunnuksella ”GRK”.

Aiemmin tiedotetusti Listautumisannin osakekohtainen merkintähinta oli 10,12 euroa Tarjottavalta Osakkeelta Yleisö- ja Instituutioannissa (määritelty jäljempänä) ja 9,11 euroa Uudelta Osakkeelta (määritelty jäljempänä) Henkilöstöannissa (määritelty jäljempänä), jotka yhdessä vastaavat noin 425 miljoonan euron markkina-arvoa GRK:lle välittömästi Listautumisannin jälkeen olettaen, että Lisäosakeoptio (määritelty jäljempänä) käytetään täysimääräisesti.

Listautumisannin arvo on noin 113 miljoonaa euroa olettaen, että Lisäosakeoptio käytetään täysimääräisesti.

GRK kerää Listautumisannista noin 45 miljoonan euron bruttovarat olettaen, että Lisäosakeoptio käytetään täysimääräisesti, ja Myyjät (määritelty jäljempänä) keräävät noin 68 miljoonan euron bruttovarat.

Listautumisanti koostuu yhteensä 11 195 294 Tarjottavasta Osakkeesta vastaten noin 26,7 prosenttia Yhtiön Osakkeista (määritelty jäljempänä) Listautumisannin jälkeen (olettaen että Lisäosakeoptio käytetään täysimääräisesti ja lukuun ottamatta Yhtiön hallussa olevia omia osakkeita), ja jakaantuu 2 979 128 Uuteen Osakkeeseen, 6 755 911 Myyntiosakkeeseen (määritelty jäljempänä), sekä enintään 1 460 255 Lisäosakkeeseen (määritelty jäljempänä).

GRK:n ulkona olevien Osakkeiden kokonaismäärä nousee 42 000 329 Osakkeeseen ja kaikkien Osakkeiden kokonaismäärä (sisältäen Yhtiön hallussa olevat Osakkeet) 44 312 421 Osakkeeseen, olettaen että Lisäosakeoptio käytetään täysimääräisesti.

Listautumisannissa Tarjottavat Osakkeet allokoidaan seuraavasti:

Instituutioannissa allokoidaan 10 547 999 Tarjottavaa Osaketta, olettaen, että Lisäosakeoptio käytetään täysimääräisesti;

Yleisöannissa allokoidaan 500 000 Tarjottavaa Osaketta. Yleisöannissa tehdyt sitoumukset hyväksytään kokonaan 50 Tarjottavaan Osakkeeseen saakka ja sen ylittävältä osalta pro rata -suhteessa tehtyihin merkintöihin, mikä tarkoittaa noin 63,3 prosenttia sitoumuksista 50 Tarjottavan Osakkeen ylittävältä määrältä; ja

Henkilöstöannissa allokoidaan 147 295 Uutta Osaketta. Annin ehtojen mukaisesti Yhtiön hallitus on päättänyt hyväksyä Henkilöstöannissa tehdyt sitoumukset kokonaan.

Keskinäinen työeläkevakuutusyhtiö Varma, Keskinäinen Työeläkevakuutusyhtiö Elo, Amundsen Investment Management, tietyt Aktia Rahastoyhtiö Oy:n hallinnoimat rahastot, eräät Sp-Rahastoyhtiö Oy:n hallinnoimat rahastot sekä GRK:n hallituksen varapuheenjohtaja Keijo Haavikko ja hallituksen jäsen ja tarkastusvaliokunnan puheenjohtaja Jukka Nikkanen (yhdessä ”Ankkurisijoittajat”) ovat kukin erikseen merkinneet Tarjottavia Osakkeita yhteensä noin 40 miljoonalla eurolla Listautumisannissa, joka vastaa noin 35 prosenttia Listautumisannin koosta, olettaen että Lisäosakeoptio käytetään täysimääräisesti.

Listautumisannin jälkeen GRK:lla tulee olemaan yli 2 400 osakkeenomistajaa.

Yhtiö on sitoutunut 180 päivän pituiseen luovutusrajoitukseen, ja Yhtiön hallituksen ja johtoryhmän jäsenet, Myyjät sekä Henkilöstöantiin osallistuvat henkilöstön jäsenet ovat sitoutuneet 360 päivän pituisiin luovutusrajoituksiin.

Yhtiö on myöntänyt vakauttamisjärjestäjänä toimivalle Nordea Bank Oyj:lle (”Nordea”) (”Vakauttamisjärjestäjä”) Lisäosakeoption, joka oikeuttaa Vakauttamisjärjestäjän merkitsemään 30 päivän ajan Yhtiön Osakkeiden kaupankäynnin alkamisesta Nasdaq Helsingin prelistalla enintään 1 460 255 ylimääräistä Yhtiön Valinnaista Osaketta (määritelty jäljempänä) yksinomaan mahdollisten ylikysyntätilanteiden kattamiseksi Listautumisannin yhteydessä.

Vakauttamisjärjestäjä ja Yhtiö ovat sopineet vakauttamista koskevasta osakeanti- ja osakkeiden palautusjärjestelystä Listautumisannin yhteydessä. Tämän järjestelyn nojalla Vakauttamisjärjestäjä voi merkitä Valinnaisten Osakkeiden (määritelty jäljempänä) enimmäismäärää vastaavan määrän uusia Lisäosakkeita (määritelty jäljempänä) kattaakseen mahdolliset ylikysyntätilanteet Listautumisannin yhteydessä.

Yleisöannissa allokoidut Tarjottavat Osakkeet kirjataan sijoittajien arvo-osuustileille arviolta 2.4.2025. Instituutioannissa allokoidut Tarjottavat Osakkeet ovat valmiina toimitettaviksi maksua vastaan Euroclear Finland Oy:n kautta arviolta 4.4.2025. Henkilöstöannissa allokoidut Uudet Osakkeet kirjataan sijoittajien arvo-osuustileille arviolta 8.4.2025.

Kari Kauniskangas, GRK:n hallituksen puheenjohtaja, kommentoi:

”GRK:lla on vahvat näytöt kannattavasta kasvusta vuosien ajalta. Yhtiö tekee jokaisen arkeen liittyviä projekteja, ja näitä palveluita tarvitaan nyt ja tulevaisuudessa. Sijoittajien kiinnostus tähän listautumisantiin kertoo siitä, että historiallisesti vakaan markkinan odotetaan jatkavan kasvu-uralla ja samalla GRK:lla nähdään mahdollisuus ottaa inframarkkinassa entistä merkittävämpi asema. Suomen ja Viron lisäksi erityisesti Ruotsin toimintojen merkitys GRK:lle kasvaa jatkossa, ja nyt meillä on parempi mahdollisuus investoida kannattavan kasvun vauhdittamiseen.”

Juha Toimela, GRK:n toimitusjohtaja, kommentoi:

”GRK:n menestyksen takana on ollut osaava, motivoitunut ja sitoutunut henkilöstö. Yrittäjämäiseen kulttuuriimme on vaikuttanut se, että suuri osa omistajistamme on ollut meidän omia työntekijöitämme. Jokainen heistä on halunnut, että GRK menestyy, ja tehnyt hartiavoimin töitä sen eteen. Henkilöstöannin myötä jokaisella GRK:n työntekijällä oli mahdollisuus tulla mukaan yhtiön omistajaksi. Henkilöstöanti kiinnosti ja saimme sitä kautta paljon uusia henkilöstöomistajia. Olen vakuuttunut siitä, että tämä lisää meidän kilpailuetuamme.”

Listautumisanti

GRK:n hallitus on tänään 1.4.2025 päättänyt Listautumisannin toteuttamisesta. Tarjottavien Osakkeiden merkintähinta oli Yleisö- ja Instituutioannissa 10,12 euroa osakkeelta ja Henkilöstöannissa 9,11 euroa osakkeelta, mikä yhteensä vastaa noin 425 miljoonan euron markkina-arvoa GRK:lle välittömästi Listautumisannin jälkeen olettaen, että Lisäosakeoptio käytetään täysimääräisesti. Kysyntä suomalaisilta ja kansainvälisiltä sijoittajilta oli Listautumisannissa vahvaa, ja Listautumisanti ylimerkittiin moninkertaisesti. Listautumisannin jälkeen Yhtiöllä tulee olemaan yli 2 400 osakkeenomistajaa. Kaupankäynnin GRK:n osakkeilla (”Osakkeet”) odotetaan alkavan Nasdaq Helsinki Oy:n (”Nasdaq Helsinki”) prelistalla arviolta 2.4.2025.

Listautumisannissa GRK laskee liikkeeseen 2 979 128 uutta osaketta (”Uudet Osakkeet”) (”Osakeanti”), mikä vastaa noin 7,3 prosenttia GRK:n ulkona olevien Osakkeiden kokonaismäärästä Listautumisannin jälkeen, olettaen, että Lisäosakeoptiota ei käytetä. Olettaen, että Lisäosakeoptio käytetään täysimääräisesti, liikkeeseen laskettavien Uusien Osakkeiden määrä on 4 439 383, mikä vastaa 10,6 prosenttia GRK:n ulkona olevien Osakkeiden kokonaismäärästä Listautumisannin jälkeen. Lisäksi Yhtiön suurimmat osakkeenomistajat Keskinäinen Eläkevakuutusyhtiö Ilmarinen, Suomen Teollisuussijoitus Oy, Heikki Haavikko, Keijo Haavikko, Markku Hokkanen, Jouni Karvonen, Risto Laakkonen, Teemu Palosaari, Mikko Parkkinen, Antti Partanen, Antti Saikkonen ja Eero Salokangas (”Pääomistajat”) sekä eräät muut GRK:n nykyiset osakkeenomistajat (yhdessä Pääomistajien kanssa, ”Myyjät”) myyvät 6 755 911 GRK:n olemassa olevaa Osaketta (”Myyntiosakkeet”) (”Osakemyynti”, ja yhdessä Osakeannin kanssa ”Listautumisanti”). Jollei asiayhteydestä muuta johdu, Uusiin Osakkeisiin, Myyntiosakkeisiin ja Lisäosakkeisiin viitataan yhteisesti termillä ”Tarjottavat Osakkeet”.

Listautumisannissa allokoidaan 10 547 999 Tarjottavaa Osaketta institutionaalisille sijoittajille Suomessa ja soveltuvien lakien mukaisesti kansainvälisesti Yhdysvaltojen ulkopuolella (”Instituutioanti”), olettaen, että Lisäosakeoptio käytetään täysimääräisesti, ja 500 000 Tarjottavaa Osaketta yksityishenkilöille ja yhteisöille Suomessa (”Yleisöanti”). Tämän lisäksi 147 295 Tarjottavaa Osaketta allokoidaan GRK:n ja sen tytäryhtiöiden koko- ja osa-aikaisille vakituisessa työsuhteessa oleville työntekijöille Suomessa, Ruotsissa ja Virossa sekä Yhtiön hallituksen ja johtoryhmän jäsenille (”Henkilöstöanti”). Yleisöannissa tehdyt sitoumukset hyväksytään kokonaan 50 Tarjottavaan Osakkeeseen saakka ja noin 63,3 prosenttia sitoumuksista tämän ylittävältä määrältä. Henkilöstöannissa tehdyt sitoumukset hyväksytään kokonaan.

GRK saa Listautumisannista noin 45 miljoonan euron bruttovarat olettaen, että Lisäosakeoptio käytetään täysimääräisesti, ja Myyjät saavat noin 68 miljoonan euron bruttovarat. GRK:n ulkona olevien Osakkeiden kokonaismäärä nousee 42 000 329 Osakkeeseen ja kaikkien Osakkeiden kokonaismäärä (sisältäen Yhtiön hallussa olevat Osakkeet) 44 312 421 Osakkeeseen kun Osakeannissa tarjotut Uudet Osakkeet rekisteröidään Patentti- ja rekisterihallituksen ylläpitämään kaupparekisteriin arviolta 1.4.2025 ja kun Henkilöstöannissa tarjotut Uudet Osakkeet rekisteröidään kaupparekisteriin arviolta 7.4.2025.

Yleisöannissa allokoidut Tarjottavat Osakkeet kirjataan hyväksytyn sitoumuksen tehneiden sijoittajien arvo-osuustileille arviolta ensimmäisenä pankkipäivänä toteuttamispäätöksen jälkeen, arviolta 2.4.2025. Henkilöstöannissa allokoidut Uudet Osakkeet kirjataan sijoittajien arvo-osuustileille arviolta 8.4.2025. Instituutioannissa allokoidut Tarjottavat Osakkeet ovat valmiina toimitettaviksi maksua vastaan Euroclear Finland Oy:n kautta arviolta 4.4.2025.

Kaikille Yleisöantiin osallistuneille sijoittajille lähetetään vahvistukset sitoumusten hyväksymisestä ja Tarjottavien Osakkeiden allokaatiosta arviolta viimeistään 8.4.2025. Nordnetin kautta merkinneet Nordnetin omat asiakkaat näkevät sitoumuksensa ja heille allokoidut Tarjottavat Osakkeet Nordnetin verkkopalvelussa tapahtumasivulla. Merkintöjen yhteydessä maksettu ylimääräinen määrä palautetaan sijoittajan pankkitilille arviolta viidentenä pankkipäivänä toteuttamispäätöksen jälkeen eli arviolta 8.4.2025. Mikäli sijoittajan pankkitili on eri rahalaitoksessa kuin merkintäpaikka, palautettavat varat maksetaan suomalaiselle pankkitilille rahalaitosten välisen maksuliikenteen aikataulun mukaisesti arviolta viimeistään kaksi pankkipäivää myöhemmin. Nordnetin merkintäpaikan kautta sitoumuksensa antaneiden Nordnetin omien asiakkaiden osalta palautus maksetaan Nordnetin käteistilille.

Kaupankäynnin GRK:n Osakkeilla odotetaan alkavan Nasdaq Helsingin prelistalla arviolta 2.4.2025 ja Nasdaq Helsingin pörssilistalla arviolta 4.4.2025. Osakkeiden ISIN-tunnus on FI4000517966 ja kaupankäyntitunnus on ”GRK”.

GRK on myöntänyt Vakauttamisjärjestäjänä toimivalle Nordealle lisäosakeoption, joka oikeuttaa Vakauttamisjärjestäjän merkitsemään enintään 1 460 255 ylimääräistä Yhtiön Osaketta (”Valinnaiset Osakkeet”) yksinomaan mahdollisten ylikysyntätilanteiden kattamiseksi Listautumisannin yhteydessä (”Lisäosakeoptio”). Tämän järjestelyn nojalla Vakauttamisjärjestäjä voi merkitä Valinnaisten Osakkeiden enimmäismäärää vastaavan määrän uusia Osakkeita (”Lisäosakkeet”) kattaakseen mahdolliset ylikysyntätilanteet Listautumisannin yhteydessä. Lisäosakeoptio on käytettävissä 30 päivän ajan Osakkeiden kaupankäynnin alkamisesta Nasdaq Helsingin prelistalla (eli arviolta 2.4.2025–1.5.2025) (”Vakauttamisaika”). Valinnaiset Osakkeet vastaavat noin 3,9 prosenttia Osakkeista ja niiden tuottamasta äänimäärästä (lukuun ottamatta Yhtiön hallussa olevia omia Osakkeita) ennen Listautumisantia ja noin 3,5 prosenttia Osakkeista ja niiden tuottamasta äänimäärästä (olettaen, että Lisäosakeoptio käytetään kokonaisuudessaan ja lukuun ottamatta Yhtiön hallussa olevia omia Osakkeita) Listautumisannin jälkeen.

Vakauttamisjärjestäjällä on oikeus, muttei velvollisuutta toteuttaa Vakauttamisaikana toimenpiteitä, jotka vakauttavat, ylläpitävät tai muuten vaikuttavat Osakkeiden hintaan. Vakauttamistoimenpiteissä noudatetaan Euroopan parlamentin ja neuvoston asetusta (EU) N:o 596/2014 markkinoiden väärinkäytöstä (”Markkinoiden väärinkäyttöasetus”) ja komission delegoitua asetusta (EU) 2016/1052 Markkinoiden väärinkäyttöasetuksen täydentämisestä takaisinosto-ohjelmiin ja vakauttamistoimenpiteisiin sovellettavia edellytyksiä koskevilla teknisillä sääntelystandardeilla.

Listautumisannin yhteydessä Yhtiö on sitoutunut 180 päivän pituiseen luovutusrajoitukseen. Yhtiön hallituksen ja johtoryhmän jäsenet ovat solmineet Yhtiön luovutusrajoitussopimusta vastaavan luovutusrajoitussopimuksen, joka päättyy 360 päivän kuluttua Listautumisesta. Myyjät ovat sitoutuneet Yhtiön luovutusrajoitussopimusta vastaavan luovutusrajoitussopimuksen noudattamiseen, joka päättyy 360 päivän kuluttua Listautumisesta. Henkilöstöantiin osallistuvat henkilöstön jäsenet ovat Henkilöstöannin ehtojen mukaisesti sitoutuneet Yhtiön ja Myyjien luovutusrajoitussopimusta vastaavaan luovutusrajoituksen noudattamiseen, joka päättyy 360 päivän kuluttua Listautumisesta.

Carnegie Investment Bank AB, Suomen sivukonttori (”Carnegie”) ja Nordea toimivat Listautumisannin pääjärjestäjinä (Carnegie ja Nordea yhdessä ”Pääjärjestäjät”). Lisäksi Nordea toimii Yleisöannissa merkintäpaikkana omille asiakkailleen, ja Nordnet toimii merkintäpaikkana Yleisöannissa ja Henkilöstöannissa. Asianajotoimisto Krogerus Oy toimii GRK:n oikeudellisena neuvonantajana. Roschier Asianajotoimisto Oy toimii Pääjärjestäjien oikeudellisena neuvonantajana. Miltton Oy toimii Yhtiön viestinnällisenä neuvonantajana.

Lisätietoja antaa

Juha Toimela, toimitusjohtaja, puh. +358 40 594 5473

Markku Puolanne, talous- ja rahoitusjohtaja, puh. +358 40 069 4114

Tietoa GRK:sta

GRK suunnittelee, korjaa ja rakentaa teitä, väyliä, raiteita ja siltoja, jotta arki sujuu, ihmiset kohtaavat ja syntyy kestävämpi tulevaisuus. GRK:n osaamista on myös ympäristöteknologia. Toimimme Suomessa, Ruotsissa ja Virossa noin 1 100 ammattilaisen voimin. GRK:n ydinosaamiseen kuuluvat monipuolisten infrarakennushankkeiden toteutus, suurten ja pienten hankkeiden projektinjohto sekä laaja-alainen rataosaaminen. GRK tarjoaa palvelut suunnittelusta rakentamiseen ja kunnossapitoon.

Asiakkaitamme ovat valtionhallinto, kunnat ja kaupungit sekä yksityinen sektori. GRK toimii useissa projekteissa yhteistyössä infra-alan muiden yritysten kanssa.

GRK-konserniin kuuluvat emoyhtiö GRK Infra Oyj:n lisäksi maayhtiöt jokaisessa toimintamaassa: Suomessa GRK Suomi Oy, Virossa GRK Eesti AS ja Ruotsissa GRK Sverige AB. Emoyhtiö GRK Infra Oyj vastaa konsernin hallinnosta ja rahoituksesta. Tytäryhtiöt GRK Suomi Oy, GRK Eesti AS ja GRK Sverige AB harjoittavat konsernin operatiivista toimintaa.

TÄRKEÄ HUOMAUTUS

Tätä tiedotetta tai tässä esitettyjä tietoja ei ole tarkoitettu julkaistavaksi tai levitettäväksi, kokonaan tai osittain, suoraan tai välillisesti, Yhdysvaltoihin, Australiaan, Kanadaan, Hongkongiin, Japaniin, Uuteen-Seelantiin, Etelä-Afrikkaan tai Singaporeen tai muuhun maahan, jossa julkaiseminen tai levittäminen olisi lainvastaista. Tiedotteen sisältämä tieto ei muodosta tarjousta arvopapereiden myymiseksi Yhdysvalloissa, eikä GRK Infra Oyj:n (”Yhtiö”) arvopapereita saa tarjota tai myydä Yhdysvalloissa, ellei niitä ole rekisteröity Yhdysvaltain vuoden 1933 arvopaperilain (muutoksineen) ja sen nojalla annettujen säännösten ja määräysten mukaisesti tai ellei rekisteröintivelvollisuudesta ole poikkeusta. Yhtiön tarkoituksena ei ole rekisteröidä mitään osaa arvopapereita koskevasta tarjouksesta Yhdysvalloissa eikä tarjota arvopapereita yleisölle Yhdysvalloissa.

Arvopapereiden liikkeeseen laskemiselle, tarjoamiselle, käyttämiselle ja/tai myymiselle on asetettu erityisiä oikeudellisia tai lainsäädännöllisiä rajoituksia tietyissä valtioissa. Yhtiö, Nordea Bank Oyj tai Carnegie Investment Bank AB, Suomen sivukonttori eivät ole vastuussa, jos tällaisia rajoituksia rikotaan.

Tiedotteen sisältämä tieto ei muodosta tarjousta myydä tai tarjouspyyntöä hankkia tiedotteessa mainittuja arvopapereita, eikä arvopapereita myydä tai tarjota alueilla, joilla kyseisten arvopapereiden tarjoaminen, hankinta tai myynti olisi lainvastaista ennen niiden rekisteröintiä taikka rekisteröintivelvollisuutta koskevan poikkeuksen tai muun kyseisten alueiden arvopaperilakien mukaisen hyväksynnän saamista. Sijoittajien ei tule hyväksyä tämän tiedotteen tarkoittamia arvopapereita koskevaa tarjousta tai hankkia tämän tiedotteen tarkoittamia arvopapereita, elleivät he tee sitä Yhtiön julkaisemaan esitteeseen sisältyviin tietoihin perustuen.

Yhtiö ei ole antanut valtuutusta arvopapereiden tarjoamiseen yleisölle Yhdistyneessä kuningaskunnassa tai missään muussa Euroopan talousalueen jäsenvaltiossa kuin Suomessa. Lukuun ottamatta Suomea, missään Euroopan talousalueen jäsenvaltiossa, joissa sovelletaan Esiteasetusta (kukin ”Relevantti Jäsenvaltio”), ei ole tehty eikä tulla tekemään mitään toimenpiteitä arvopapereiden tarjoamiseksi yleisölle siten, että se edellyttäisi esitteen julkaisemista Relevantissa Jäsenvaltiossa. Tämän seurauksena arvopapereita voidaan tarjota Relevanteissa Jäsenvaltioissa ainoastaan (a) Esiteasetuksessa määritellyille kokeneiden sijoittajien edellytykset täyttäville oikeushenkilöille tai (b) missä tahansa muussa Esiteasetuksen 1(4) artiklan mukaisessa tilanteessa. Tässä kappaleessa ilmaisu ”tarjota arvopapereita yleisölle” tarkoittaa missä tahansa muodossa ja minkä tahansa kanavan kautta henkilöille suunnattua viestintää, jossa annetaan riittävät tiedot tarjouksen ehdoista sekä tarjottavista arvopapereista, jotta sijoittaja voi tehdä päätöksen näiden arvopapereiden ostamisesta tai merkitsemisestä. Ilmaisu ”Esiteasetus” tarkoittaa Euroopan parlamentin ja neuvoston asetusta (EU) 2017/1129, muutoksineen.

Tässä esitetyt tiedot on suunnattu ainoastaan henkilöille, jotka ovat Yhdistyneen kuningaskunnan ulkopuolella tai henkilöille, jotka ovat Esiteasetuksen mukaisia kokeneita sijoittajia, siten kuin asetus muodostaa osan kansallista oikeutta säädöksen European Union (Withdrawal) Act 2018 nojalla, ja ovat myös (i) Yhdistyneen Kuningaskunnan vuoden 2000 rahoituspalvelu- ja markkinalain (Financial Services and Markets Act) (Financial Promotion) vuoden 2005 määräyksen (Order 2005) (”Määräys”) 19(5) artiklan mukaisia sijoitusalan ammattilaisia tai (ii) oikeushenkilöitä, joilla on korkea varallisuusasema (high net worth entities), taikka muita henkilöitä, joille tämä tiedote voidaan laillisesti kommunikoida Määräyksen 49(2) artiklan mukaisesti (kaikki edellä mainitut henkilöt yhdessä, ”Relevantit Henkilöt”).

Kaikki tähän tiedotteeseen liittyvä sijoitustoiminta on ainoastaan Relevanttien Henkilöiden saatavilla ja siihen ryhdytään ainoastaan Relevanttien Henkilöiden kanssa. Kenenkään, joka ei ole Relevantti Henkilö, ei tule toimia tämän asiakirjan tai sen sisällön perusteella eikä luottaa tähän tiedotteeseen tai sen sisältöön.

Suunnitellun listautumisannin ehdot ja ohjeet sisällytetään kokonaisuudessaan esitteeseen, jonka Yhtiö laatii suunnitellun listautumisannin yhteydessä. Suomenkielinen esite tullaan julkaisemaan Yhtiön verkkosivuilla osoitteessa grk.fi/listautuminen.

Sijoittajaa kehotetaan lukemaan esite ennen sijoituspäätöksen tekemistä ymmärtääkseen täysin arvopapereihin sijoittamista koskevaan päätökseen liittyvät mahdolliset riskit ja edut. Finanssivalvonnan tekemää esitteen hyväksymistä ei tule pitää tarjottavien arvopapereiden hyväksyntänä.

Pääjärjestäjät toimivat yksinomaan Yhtiön ja osakkeitaan myyvien osakkeenomistajien puolesta, eivätkä kenenkään muun tahon puolesta Listautumisannin yhteydessä. Ne eivät pidä ketään muuta henkilöä asiakkaanaan Listautumisannin yhteydessä, eivätkä ne ole vastuussa asiakkailleen tarjoaman asiakassuojan järjestämisestä tai neuvojen antamisesta kenellekään muulle henkilölle koskien Listautumisantia, tämän tiedotteen sisältöä tai mitään transaktiota, järjestelyä tai muuta seikkaa, johon tässä tiedotteessa viitataan.

Yhtiö on laatinut tämän tiedotteen ja on siitä yksin vastuussa. Kukaan Pääjärjestäjistä tai kukaan niiden hallituksen jäsenistä, johtajista, toimihenkilöistä, työntekijöistä, neuvonantajista tai edustajista ei ota mitään vastuuta eikä anna mitään vakuutusta, suoraan tai epäsuorasti, tähän tiedotteeseen sisältyvien tietojen tai muiden Yhtiötä tai sen tytäryhtiöitä ja osakkuusyhtiöitä koskevien tietojen, täydellisyydestä, tarkkuudesta tai todenperäisyydestä (tai tietojen poisjättämisestä tästä tiedotteesta) riippumatta siitä, onko tieto kirjallisessa, suullisessa tai sähköisessä muodossa ja riippumatta siitä, miten tieto on lähetetty tai asetettu saataville, eikä minkäänlaisesta vahingosta, joka on syntynyt tämän tiedotteen tai sen sisällön käyttämisestä tai muutoin tästä tiedotteesta johtuen.

TULEVAISUUTEEN SUUNTAUTUVAT LAUSUNNOT

Tietyt tämän tiedotteen lausunnot ovat ”tulevaisuuteen suuntautuvia lausuntoja”. Tulevaisuuteen suuntautuviin lausuntoihin sisältyvät lausunnot suunnitelmista, oletuksista, arvioista, päämääristä, tavoitteista, pyrkimyksistä, strategioista, tulevista tapahtumista, tulevista tuloista tai suorituksista, pääomamenoista, rahoitustarpeista, suunnitelmista tai aikomuksista, jotka liittyvät yrityskauppoihin, Yhtiön kilpailuun liittyviin vahvuuksiin ja heikkouksiin, rahoitukseen liittyviin suunnitelmiin tai tavoitteisiin, tuleviin toimintoihin ja kehitykseen, sen liiketoimintastrategiaan ja odotettavissa oleviin trendeihin toimialan poliittisessa ja oikeudellisessa ympäristössä, jossa se toimii, sekä muut tiedot, jotka eivät ole historiallisia tietoja. Joissakin tapauksissa ne voidaan tunnistaa tulevaisuuteen suuntautuvan terminologian käytöstä, mukaan lukien termit ”uskoo”, ”aikoo”, ”saattaa”, ”tahtoo” tai ”pitäisi” tai kussakin tapauksessa niiden kieltomuodot tai vastaavan terminologian muunnelmat.

Tämän tiedotteen tulevaisuuteen suuntautuvat lausunnot perustuvat oletuksiin. Tulevaisuuteen suuntautuviin lausuntoihin liittyy luonnostaan riskejä, epävarmuustekijöitä ja oletuksia, sekä yleisiä että erityisiä, ja on olemassa riski, että ennusteita, ennakkoarvioita, arvioita, suunnitelmia ja muita tulevaisuuteen suuntautuvia lausuntoja ei saavuteta. Ottaen huomioon nämä riskit, epävarmuustekijät ja oletukset, sinua kehotetaan olemaan nojautumatta liiallisesti tällaisiin tulevaisuuteen suuntautuviin lausuntoihin. Kaikki tähän tiedotteeseen sisältyvät tulevaisuuteen suuntautuvat lausunnot on kirjoitettu tiedotteen julkaisupäivän mukaisten tietojen valossa. Yhtiö ei aio, eikä omaksu velvollisuutta, päivittää tai korjata mitään tiedotteeseen sisältyviä tulevaisuuteen suuntautuvia lausuntoja.

TIETOA JAKELIJOILLE

Johtuen yksinomaan tuotevalvontavaatimuksista, jotka sisältyvät: (a) rahoitusvälineiden markkinoista annetun EU-direktiiviin 2014/65/EU, muutoksineen (”MiFID II”); (b) komission delegoidun direktiivin (EU) 2017/593, joka täydentää MiFID II:ta, 9 ja 10 artikloihin; ja (c) paikallisiin implementointitoimenpiteisiin (yhdessä ”MiFID II Tuotevalvontavaatimukset”), sekä kiistäen kaiken vastuun, joka ”valmistajalla” (MiFID II Tuotevalvontavaatimuksista johtuen) voi muutoin asiaa koskien olla, riippumatta siitä, perustuuko vastuu rikkomukseen, sopimukseen vai muuhun, osakkeet ovat olleet tuotehyväksyntämenettelyn kohteena, jonka mukaan osakkeet: (i) täyttävät loppuasiakkaiden kohdemarkkinavaatimukset yksityissijoittajille sekä sijoittajille, jotka määritellään ammattimaisiksi asiakkaiksi ja hyväksyttäviksi vastapuoliksi, kuten määritelty MiFID II:ssa; ja (ii) soveltuvat tarjottavaksi kaikkien MiFID II:ssa sallittujen jakelukanavien kautta (”Kohdemarkkina-arviointi”). Kohdemarkkina-arvioinnista riippumatta jakelijoiden tulisi huomioida että: osakkeiden hinta voi laskea ja sijoittajat saattavat menettää osan tai kaiken sijoituksestaan; osakkeet eivät tarjoa mitään taattua tuloa tai pääomasuojaa; ja sijoitus osakkeisiin on sopiva vain sijoittajille, jotka eivät tarvitse taattua tuloa tai pääomasuojaa, jotka (joko yksin tai yhdessä asianmukaisen sijoitusneuvojan tai muun neuvonantajan kanssa) ovat kykeneviä arvioimaan kyseessä olevan sijoituksen edut ja riskit ja joilla on riittävät resurssit kantaakseen siitä mahdollisesti koituvat tappiot. Kohdemarkkina-arviointi ei rajoita tai vaikuta mihinkään sopimukseen, lakiin tai sääntelyyn perustuviin myyntirajoituksiin liittyen mihinkään osakkeita koskevaan tarjoukseen.

Epäselvyyksien välttämiseksi, Kohdemarkkina-arviointi ei ole: (a) sopivuuden tai asianmukaisuuden arviointi MiFID II:n tarkoittamalla tavalla; tai (b) kenellekään sijoittajalle tai sijoittajaryhmälle suositus sijoittaa, tai ostaa tai tehdä mitään muita osakkeisiin liittyviä toimenpiteitä.

Kukin jakelija on vastuussa oman kohdemarkkina-arviointinsa tekemisestä osakkeita koskien sekä asianmukaisten jakelukanavien määrittämisestä.

GRK Infra Oyj:n instituutioanti on ylimerkitty ja merkintäaika on keskeytetty

GRK Infra Oyj | Muut pörssin sääntöjen nojalla julkistettavat tiedot | 31.3.2025 klo 16.00

EI JULKAISTAVAKSI TAI LEVITETTÄVÄKSI, KOKONAAN TAI OSITTAIN, SUORAAN TAI VÄLILLISESTI YHDYSVALLOISSA, AUSTRALIASSA, KANADASSA, HONGKONGISSA, JAPANISSA, UUDESSA-SEELANNISSA, ETELÄ-AFRIKASSA TAI SINGAPORESSA TAI MISSÄÄN MUUSSA MAASSA, JOSSA JULKAISEMINEN TAI LEVITTÄMINEN OLISI LAINVASTAISTA.

GRK Infra Oyj:n instituutioanti on ylimerkitty ja merkintäaika on keskeytetty

GRK Infra Oyj:n (”GRK” tai ”Yhtiö”) listautumisanti institutionaalisille sijoittajille Suomessa ja soveltuvien lakien mukaisesti kansainvälisesti Yhdysvaltojen ulkopuolella (”Instituutioanti”) on ylimerkitty moninkertaisesti. Yhtiön hallitus on päättänyt Instituutioannin merkintäajan keskeyttämisestä listautumisannin ehtojen mukaisesti tänään 31.3.2025 klo 16.00.

Lisätietoja antaa

Juha Toimela, toimitusjohtaja, puh. +358 40 594 5473

Markku Puolanne, talous- ja rahoitusjohtaja, puh. +358 40 069 4114

Tietoa GRK:sta

GRK suunnittelee, korjaa ja rakentaa teitä, väyliä, raiteita ja siltoja, jotta arki sujuu, ihmiset kohtaavat ja syntyy kestävämpi tulevaisuus. GRK:n osaamista on myös ympäristöteknologia. Toimimme Suomessa, Ruotsissa ja Virossa noin 1 100 ammattilaisen voimin. GRK:n ydinosaamiseen kuuluvat monipuolisten infrarakennushankkeiden toteutus, suurten ja pienten hankkeiden projektinjohto sekä laaja-alainen rataosaaminen. GRK tarjoaa palvelut suunnittelusta rakentamiseen ja kunnossapitoon.

Asiakkaitamme ovat valtionhallinto, kunnat ja kaupungit sekä yksityinen sektori. GRK toimii useissa projekteissa yhteistyössä infra-alan muiden yritysten kanssa.

GRK-konserniin kuuluvat emoyhtiö GRK Infra Oyj:n lisäksi maayhtiöt jokaisessa toimintamaassa: Suomessa GRK Suomi Oy, Virossa GRK Eesti AS ja Ruotsissa GRK Sverige AB. Emoyhtiö GRK Infra Oyj vastaa konsernin hallinnosta ja rahoituksesta. Tytäryhtiöt GRK Suomi Oy, GRK Eesti AS ja GRK Sverige AB harjoittavat konsernin operatiivista toimintaa.

TÄRKEÄ HUOMAUTUS

Tätä tiedotetta tai tässä esitettyjä tietoja ei ole tarkoitettu julkaistavaksi tai levitettäväksi, kokonaan tai osittain, suoraan tai välillisesti, Yhdysvaltoihin, Australiaan, Kanadaan, Hongkongiin, Japaniin, Uuteen-Seelantiin, Etelä-Afrikkaan tai Singaporeen tai muuhun maahan, jossa julkaiseminen tai levittäminen olisi lainvastaista. Tiedotteen sisältämä tieto ei muodosta tarjousta arvopapereiden myymiseksi Yhdysvalloissa, eikä GRK Infra Oyj:n (”Yhtiö”) arvopapereita saa tarjota tai myydä Yhdysvalloissa, ellei niitä ole rekisteröity Yhdysvaltain vuoden 1933 arvopaperilain (muutoksineen) ja sen nojalla annettujen säännösten ja määräysten mukaisesti tai ellei rekisteröintivelvollisuudesta ole poikkeusta. Yhtiön tarkoituksena ei ole rekisteröidä mitään osaa arvopapereita koskevasta tarjouksesta Yhdysvalloissa eikä tarjota arvopapereita yleisölle Yhdysvalloissa.

Arvopapereiden liikkeeseen laskemiselle, tarjoamiselle, käyttämiselle ja/tai myymiselle on asetettu erityisiä oikeudellisia tai lainsäädännöllisiä rajoituksia tietyissä valtioissa. Yhtiö, Nordea Bank Oyj tai Carnegie Investment Bank AB, Suomen sivukonttori eivät ole vastuussa, jos tällaisia rajoituksia rikotaan.

Tiedotteen sisältämä tieto ei muodosta tarjousta myydä tai tarjouspyyntöä hankkia tiedotteessa mainittuja arvopapereita, eikä arvopapereita myydä tai tarjota alueilla, joilla kyseisten arvopapereiden tarjoaminen, hankinta tai myynti olisi lainvastaista ennen niiden rekisteröintiä taikka rekisteröintivelvollisuutta koskevan poikkeuksen tai muun kyseisten alueiden arvopaperilakien mukaisen hyväksynnän saamista. Sijoittajien ei tule hyväksyä tämän tiedotteen tarkoittamia arvopapereita koskevaa tarjousta tai hankkia tämän tiedotteen tarkoittamia arvopapereita, elleivät he tee sitä Yhtiön julkaisemaan esitteeseen sisältyviin tietoihin perustuen.

Yhtiö ei ole antanut valtuutusta arvopapereiden tarjoamiseen yleisölle Yhdistyneessä kuningaskunnassa tai missään muussa Euroopan talousalueen jäsenvaltiossa kuin Suomessa. Lukuun ottamatta Suomea, missään Euroopan talousalueen jäsenvaltiossa, joissa sovelletaan Esiteasetusta (kukin ”Relevantti Jäsenvaltio”), ei ole tehty eikä tulla tekemään mitään toimenpiteitä arvopapereiden tarjoamiseksi yleisölle siten, että se edellyttäisi esitteen julkaisemista Relevantissa Jäsenvaltiossa. Tämän seurauksena arvopapereita voidaan tarjota Relevanteissa Jäsenvaltioissa ainoastaan (a) Esiteasetuksessa määritellyille kokeneiden sijoittajien edellytykset täyttäville oikeushenkilöille tai (b) missä tahansa muussa Esiteasetuksen 1(4) artiklan mukaisessa tilanteessa. Tässä kappaleessa ilmaisu ”tarjota arvopapereita yleisölle” tarkoittaa missä tahansa muodossa ja minkä tahansa kanavan kautta henkilöille suunnattua viestintää, jossa annetaan riittävät tiedot tarjouksen ehdoista sekä tarjottavista arvopapereista, jotta sijoittaja voi tehdä päätöksen näiden arvopapereiden ostamisesta tai merkitsemisestä. Ilmaisu ”Esiteasetus” tarkoittaa Euroopan parlamentin ja neuvoston asetusta (EU) 2017/1129, muutoksineen.

Tässä esitetyt tiedot on suunnattu ainoastaan henkilöille, jotka ovat Yhdistyneen kuningaskunnan ulkopuolella tai henkilöille, jotka ovat Esiteasetuksen mukaisia kokeneita sijoittajia, siten kuin asetus muodostaa osan kansallista oikeutta säädöksen European Union (Withdrawal) Act 2018 nojalla, ja ovat myös (i) Yhdistyneen Kuningaskunnan vuoden 2000 rahoituspalvelu- ja markkinalain (Financial Services and Markets Act) (Financial Promotion) vuoden 2005 määräyksen (Order 2005) (”Määräys”) 19(5) artiklan mukaisia sijoitusalan ammattilaisia tai (ii) oikeushenkilöitä, joilla on korkea varallisuusasema (high net worth entities), taikka muita henkilöitä, joille tämä tiedote voidaan laillisesti kommunikoida Määräyksen 49(2) artiklan mukaisesti (kaikki edellä mainitut henkilöt yhdessä, ”Relevantit Henkilöt”).

Kaikki tähän tiedotteeseen liittyvä sijoitustoiminta on ainoastaan Relevanttien Henkilöiden saatavilla ja siihen ryhdytään ainoastaan Relevanttien Henkilöiden kanssa. Kenenkään, joka ei ole Relevantti Henkilö, ei tule toimia tämän asiakirjan tai sen sisällön perusteella eikä luottaa tähän tiedotteeseen tai sen sisältöön.

Suunnitellun listautumisannin ehdot ja ohjeet sisällytetään kokonaisuudessaan esitteeseen, jonka Yhtiö laatii suunnitellun listautumisannin yhteydessä. Suomenkielinen esite tullaan julkaisemaan Yhtiön verkkosivuilla osoitteessa grk.fi/listautuminen.

Sijoittajaa kehotetaan lukemaan esite ennen sijoituspäätöksen tekemistä ymmärtääkseen täysin arvopapereihin sijoittamista koskevaan päätökseen liittyvät mahdolliset riskit ja edut. Finanssivalvonnan tekemää esitteen hyväksymistä ei tule pitää tarjottavien arvopapereiden hyväksyntänä.

Pääjärjestäjät toimivat yksinomaan Yhtiön ja osakkeitaan myyvien osakkeenomistajien puolesta, eivätkä kenenkään muun tahon puolesta Listautumisannin yhteydessä. Ne eivät pidä ketään muuta henkilöä asiakkaanaan Listautumisannin yhteydessä, eivätkä ne ole vastuussa asiakkailleen tarjoaman asiakassuojan järjestämisestä tai neuvojen antamisesta kenellekään muulle henkilölle koskien Listautumisantia, tämän tiedotteen sisältöä tai mitään transaktiota, järjestelyä tai muuta seikkaa, johon tässä tiedotteessa viitataan.

Yhtiö on laatinut tämän tiedotteen ja on siitä yksin vastuussa. Kukaan Pääjärjestäjistä tai kukaan niiden hallituksen jäsenistä, johtajista, toimihenkilöistä, työntekijöistä, neuvonantajista tai edustajista ei ota mitään vastuuta eikä anna mitään vakuutusta, suoraan tai epäsuorasti, tähän tiedotteeseen sisältyvien tietojen tai muiden Yhtiötä tai sen tytäryhtiöitä ja osakkuusyhtiöitä koskevien tietojen, täydellisyydestä, tarkkuudesta tai todenperäisyydestä (tai tietojen poisjättämisestä tästä tiedotteesta) riippumatta siitä, onko tieto kirjallisessa, suullisessa tai sähköisessä muodossa ja riippumatta siitä, miten tieto on lähetetty tai asetettu saataville, eikä minkäänlaisesta vahingosta, joka on syntynyt tämän tiedotteen tai sen sisällön käyttämisestä tai muutoin tästä tiedotteesta johtuen.

TULEVAISUUTEEN SUUNTAUTUVAT LAUSUNNOT

Tietyt tämän tiedotteen lausunnot ovat ”tulevaisuuteen suuntautuvia lausuntoja”. Tulevaisuuteen suuntautuviin lausuntoihin sisältyvät lausunnot suunnitelmista, oletuksista, arvioista, päämääristä, tavoitteista, pyrkimyksistä, strategioista, tulevista tapahtumista, tulevista tuloista tai suorituksista, pääomamenoista, rahoitustarpeista, suunnitelmista tai aikomuksista, jotka liittyvät yrityskauppoihin, Yhtiön kilpailuun liittyviin vahvuuksiin ja heikkouksiin, rahoitukseen liittyviin suunnitelmiin tai tavoitteisiin, tuleviin toimintoihin ja kehitykseen, sen liiketoimintastrategiaan ja odotettavissa oleviin trendeihin toimialan poliittisessa ja oikeudellisessa ympäristössä, jossa se toimii, sekä muut tiedot, jotka eivät ole historiallisia tietoja. Joissakin tapauksissa ne voidaan tunnistaa tulevaisuuteen suuntautuvan terminologian käytöstä, mukaan lukien termit ”uskoo”, ”aikoo”, ”saattaa”, ”tahtoo” tai ”pitäisi” tai kussakin tapauksessa niiden kieltomuodot tai vastaavan terminologian muunnelmat.

Tämän tiedotteen tulevaisuuteen suuntautuvat lausunnot perustuvat oletuksiin. Tulevaisuuteen suuntautuviin lausuntoihin liittyy luonnostaan riskejä, epävarmuustekijöitä ja oletuksia, sekä yleisiä että erityisiä, ja on olemassa riski, että ennusteita, ennakkoarvioita, arvioita, suunnitelmia ja muita tulevaisuuteen suuntautuvia lausuntoja ei saavuteta. Ottaen huomioon nämä riskit, epävarmuustekijät ja oletukset, sinua kehotetaan olemaan nojautumatta liiallisesti tällaisiin tulevaisuuteen suuntautuviin lausuntoihin. Kaikki tähän tiedotteeseen sisältyvät tulevaisuuteen suuntautuvat lausunnot on kirjoitettu tiedotteen julkaisupäivän mukaisten tietojen valossa. Yhtiö ei aio, eikä omaksu velvollisuutta, päivittää tai korjata mitään tiedotteeseen sisältyviä tulevaisuuteen suuntautuvia lausuntoja.

TIETOA JAKELIJOILLE

Johtuen yksinomaan tuotevalvontavaatimuksista, jotka sisältyvät: (a) rahoitusvälineiden markkinoista annetun EU-direktiiviin 2014/65/EU, muutoksineen (”MiFID II”); (b) komission delegoidun direktiivin (EU) 2017/593, joka täydentää MiFID II:ta, 9 ja 10 artikloihin; ja (c) paikallisiin implementointitoimenpiteisiin (yhdessä ”MiFID II Tuotevalvontavaatimukset”), sekä kiistäen kaiken vastuun, joka ”valmistajalla” (MiFID II Tuotevalvontavaatimuksista johtuen) voi muutoin asiaa koskien olla, riippumatta siitä, perustuuko vastuu rikkomukseen, sopimukseen vai muuhun, osakkeet ovat olleet tuotehyväksyntämenettelyn kohteena, jonka mukaan osakkeet: (i) täyttävät loppuasiakkaiden kohdemarkkinavaatimukset yksityissijoittajille sekä sijoittajille, jotka määritellään ammattimaisiksi asiakkaiksi ja hyväksyttäviksi vastapuoliksi, kuten määritelty MiFID II:ssa; ja (ii) soveltuvat tarjottavaksi kaikkien MiFID II:ssa sallittujen jakelukanavien kautta (”Kohdemarkkina-arviointi”). Kohdemarkkina-arvioinnista riippumatta jakelijoiden tulisi huomioida että: osakkeiden hinta voi laskea ja sijoittajat saattavat menettää osan tai kaiken sijoituksestaan; osakkeet eivät tarjoa mitään taattua tuloa tai pääomasuojaa; ja sijoitus osakkeisiin on sopiva vain sijoittajille, jotka eivät tarvitse taattua tuloa tai pääomasuojaa, jotka (joko yksin tai yhdessä asianmukaisen sijoitusneuvojan tai muun neuvonantajan kanssa) ovat kykeneviä arvioimaan kyseessä olevan sijoituksen edut ja riskit ja joilla on riittävät resurssit kantaakseen siitä mahdollisesti koituvat tappiot. Kohdemarkkina-arviointi ei rajoita tai vaikuta mihinkään sopimukseen, lakiin tai sääntelyyn perustuviin myyntirajoituksiin liittyen mihinkään osakkeita koskevaan tarjoukseen.

Epäselvyyksien välttämiseksi, Kohdemarkkina-arviointi ei ole: (a) sopivuuden tai asianmukaisuuden arviointi MiFID II:n tarkoittamalla tavalla; tai (b) kenellekään sijoittajalle tai sijoittajaryhmälle suositus sijoittaa, tai ostaa tai tehdä mitään muita osakkeisiin liittyviä toimenpiteitä.

Kukin jakelija on vastuussa oman kohdemarkkina-arviointinsa tekemisestä osakkeita koskien sekä asianmukaisten jakelukanavien määrittämisestä.

GRK Infra Oyj hakee osakkeidensa listausta Nasdaq Helsinki Oy:n pörssilistalle

GRK Infra Oyj | Pörssitiedote | 21.3.2025 klo 09.45